Wrzesień był miesiącem przecen na światowych parkietach. Począwszy od amerykańskiego S&P500, Nasdaq`a, przez niemiecki DAX, francuski CAC40 oraz warszawski WIG. Chwilowy resentyment do akcji oraz wciąż rosnące rentowności obligacji skarbowych (i tym samym spadek wartości wycen funduszy obligacji) spowodowały wzrost wartości rynku funduszy we wrześniu jedynie o 1,9 mld zł (przy czym cały ten wzrost pochodził wyłącznie z funduszy niedetalicznym czyli aktywów niepublicznych). Ten moment rynkowy daje silny impuls do sprawdzenia nastroju wśród inwestorów oraz zmierzenia ich sentymentu inwestycyjnego.

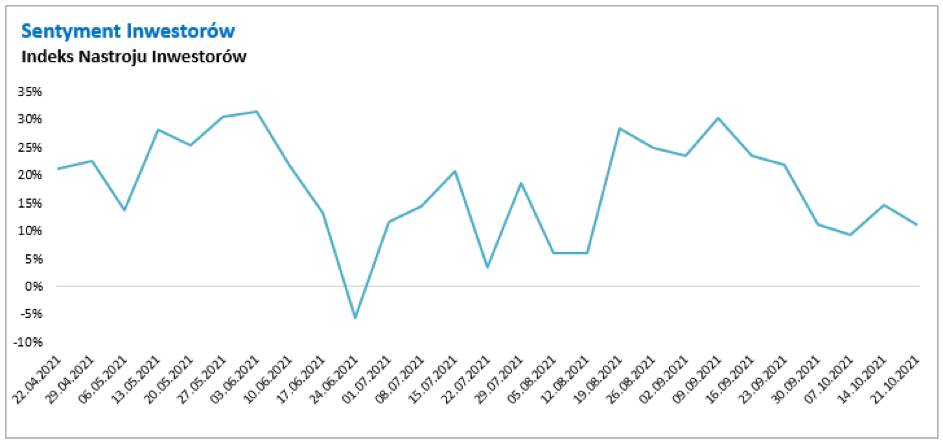

Stowarzyszenie Inwestorów Indywidulnych (www.sii.org.pl) przeprowadza co tydzień badanie nastroju inwestorów. Wyniki tego badania pokazują procentowy udział zwolenników jednego z trzech możliwych kierunków zmian na giełdzie w ciągu najbliższych 6 miesięcy.

Wg. najnowszego badania 45% z uczestników rynku (ok. 350 osób biorących udział w badaniu) przewiduje wzrosty na giełdzie, 34% spodziewa się spadków zaś, 21% optuje za trendem bocznym.

Różnica pomiędzy procentowych udziałem zwolenników wzrostu a tymi, którzy przewidują spadki wyznacza indeks Sentymentu Inwestorów, którego wykres za ostatnie 6 miesięcy przedstawia się jak poniżej. Jedynie w jednym tygodniu z analizowanego okresu (pomiędzy 17 i 24 czerwca 2021) przeważała liczba inwestorów spodziewających się spadków na giełdzie.

Pomiary barometrów

Znamy już sentyment inwestorów indywidulanych. Zobaczmy zatem jak na rynek zapatrują się eksperci. Analizy.plpublikują raz w miesiącu barometr dla rynku akcji i dla rynku obligacji. Barometr odzwierciedla opinie ekspertów TFI i przyjmuje wartości od -2 do +2.

§ Akcje

Październikowy odczyt barometru dla rynku akcji wyniósł +0,3, czyli niewiele in plus od neutralnej wartości 0. Niepewność na rynku akcji jest dzisiaj determinowana w głównej mierze poprzez widmo kryzysu energetycznego. Droga energia w połączeniu z wciąż nieodbudowanymi w pełni (po pierwszych falach pandemii COVID-19) łańcuchami dostaw z Azji będą wywierać dużą presję inflacyjną. Należy także uwzględnić problemy na rynku nieruchomości w Chinach.

Wzrost cen energii jest pochodną bardzo dużego popytu na nią oraz bardzo niskiego stanu zapasów. Gazu ziemnego nie było tak mało jak obecnie w europejskich zbiornikach już od ponad dekady. Deficyt po stronie podaży zapasowej napędza ponadto główny dostawca tego surowca, czyli Gazprom ograniczając podaż bieżącą.

Zdaniem analityków obecny kryzys energetyczny nie będzie trwał dłużej niż dwa lata, bowiem to właśnie 2-letnie kontrakty terminowe są już wyceniane na poziomach z lat ubiegłych.

Wzrost stóp procentowych to dobra wiadomość dla banków, których wyniki finansowe poprawią się, stąd też potencjał do wzrostu wycen akcji banków wciąż pozostaje.

§ Obligacje

Aktualna wartość odczytu barometru dla rynku obligacji wynosi -0,6, czyli siła resentymentu jest dwukrotnie większa niż sentymentu do akcji.

Natychmiastowym efektem ostatniej decyzji Rady Polityki Pieniężnej o podwyżce stóp procentowych był wzrost rentowności 10-latek do poziomu 2,45%. Jak twierdzi Adam Glapiński, Prezes NBP, decyzja o podrożeniu ceny pieniądza o 40 punktów bazowych to sygnał o „wycofaniu dopalacza”.

Zdaniem ekspertów, najbliższe miesiące mogą przynieść nieoczekiwane decyzje RPP. Niektórzy ekonomiści uważają, że do końca przyszłego roku stopy mogą wzrosnąć nawet do 1,25% co będzie tzw. sygnalną podwyżką kotwiczącą oczekiwania inflacyjne.

Nastroje na rynku długu skarbowego powinny się z biegiem czasu także uspokoić, bowiem w dzisiejszych wycenach obligacji uwzględnia się już przyszły wzrost stóp procentowych do poziomu nawet 2,5%.

Grzegorz Kaliszuk

Dyrektor Departamentu Produktów Inwestycyjnych w Phinance S.A.

Sprawdź, z jakich produktów inwestycyjnych możesz skorzystać!