Czym więcej złych informacji, tym goręcej i z większym potem na czole, szukamy ratingu (oceny wiarygodności kredytowej) Polski. To przecież próba oszacowania odpowiedzi na najważniejsze pytanie: czy rząd Polski spłaci obligacje? Ocena ratingowa to także ważny element gry – podnoszenie ratingu łączy się ze wzrostem cen i rzecz jasna, działa to także w druga stronę. Warto mieć w pamięci obecną ocenę Polski podczas podejmowania decyzji inwestycyjnych lub podczas pośredniczenia w takowych.

Najważniejsze agencje ratingowe i oceny Polski

Mamy na świecie trzy najważniejsze agencje ratingowe: Fitch, S&P i Moody’s. Agencja ratingowa Fitch utrzymuje ocenę ratingową Polski na poziomie A-/F1 odpowiednio dla długo- i krótkoterminowych zobowiązań w walucie zagranicznej oraz A-/F1 dla długo- i krótkoterminowych zobowiązań w walucie krajowej. Perspektywa ratingu pozostaje na poziomie stabilnym. Ostatnia weryfikacja ratingu miała miejsce w maju.

Skala ocen ratingowych

Samo „A-” niewiele powie, więc żeby zobrazować sytuację, trzeba przedstawić skalę. Agencje Standard & Poor’s oraz Fitch Ratings używają bardzo podobnych skal, które obejmują oceny od AAA do D:

- AAA to najwyższa możliwa ocena i oznacza najniższe ryzyko kredytowe.

- Oceny AA, A, BBB wskazują na solidną zdolność do spłaty długów, ale z różnym stopniem ryzyka.

Aktualna ocena kredytowa Polski

Ocena kredytowa Polski wg S&P pozostaje na poziomie “A-” z perspektywą stabilną. “A-” to siódmy od góry rating agencji S&P i taki jest już od października 2018 r. Spośród trzech największych agencji ratingowych wiarygodność kredytową Polski najwyżej ocenia Moody’s — na poziomie “A2” (szósty najwyższy rating w hierarchii Moody’s).

Wpływ na finanse państwa

To dobry sygnał dla ministerstwa finansów i skarbu państwa. Nie pogarsza się ocena naszej wiarygodności kredytowej, więc nie będzie to czynnik pchający rentowności w górę, a w efekcie wpływa to na odsetki jakie musi płacić państwo za pożyczane pieniądze. Jeśli pisze się, to raczej o możliwości podwyższenia oceny niż obniżki.

Inne czynniki wpływające na oprocentowanie długu

Ratingi to jednak tylko jeden z czynników wpływających na oprocentowanie długu, choć bardzo ważny. Pozostałe czynniki to m.in.: tempo rozwoju gospodarki i przychodów podatkowych, poziom zadłużenia względem PKB, deficyt budżetu, saldo obrotów handlu zagranicznego.

Aktualna sytuacja obligacji rządowych

17 lipca 2024 roku rentowność polskich obligacji rządowych 10-letnich spadła do 5,51 proc. W październiku 2022 roku wynosiła przez moment nawet ponad 9 proc.

Ulubioną inwestycją zamożniejszych Polaków, według danych statystycznych, jest kupno kolejnej kawalerki. Rynek kapitałowy więc rywalizuje o środki inwestorów przede wszystkim z deweloperami i lokatami bankowymi. Nie kwestionując konieczności rozwoju szeroko rozumianego rynku nieruchomości, należy zwrócić uwagę na różnicę w opodatkowaniu inwestycji na rynku kapitałowym w stosunku do podatku, jaki płaci się przy sprzedaży nieruchomości.

Opodatkowanie rynku kapitałowego i nieruchomości

Podatek od zysków kapitałowych i dywidend wynosi obecnie 19 proc. W przypadku dywidend, podatek ma charakter zryczałtowany i nie podlega kompensacji (rozliczeniu ze stratami poniesionymi na innych instrumentach finansowych). Podatek od sprzedaży nieruchomości po 5 latach od jej nabycia wynosi 0 proc., a przed upływem tego okresu 19 proc. Wolne od podatku PIT są dochody z odpłatnego zbycia nieruchomości, jeżeli równowartość przychodu uzyskanego z tego tytułu przeznacza się na własne cele mieszkaniowe w ciągu 3 lat od zbycia.

Potrzeba zmian w systemie podatkowym

Jeśli obecnym rządzącym zależy na rozwoju rynku kapitałowego, co stoi na przeszkodzie, żeby zrównać te zasady? Mogłoby to stanowić zachętę dla spółek do wejścia na giełdę, ale także dla inwestorów – mając na względzie fakt wyrównania zasad podatkowych.

Niespełnione obietnice i propozycje zmian

Jedną z wielu niespełnionych obietnic wyborczych jest zniesienie podatku Belki (dla oszczędności i inwestycji do 100 tys. zł trwających powyżej 1 roku). Był to jeden ze 100 postulatów wyborczych tzw. Koalicji 15 października. Minister Finansów Andrzej Domański zapowiadał, że jeszcze w lutym 2024 r. przedstawi całościowy plan obniżek. Resort poinformował o propozycjach dopiero w kwietniu. Z ustaleń wynika, że kwota wolna od podatku Belki w 2024 roku ma wynieść 5250 zł i będzie zmieniać się co roku. Ma ona dotyczyć zarówno odsetek od lokat i obligacji, jak i zysków kapitałowych. Jeżeli ktoś przekroczy limit, od nadwyżki trzeba będzie zapłacić 19% podatku.

Konkluzja

Proste obliczenia wskazują, że można będzie zaoszczędzić na tym rozwiązaniu trochę ponad 1 tys. zł rocznie. To jakby zamiast średniej klasy samochodu, otrzymać marnej klasy hulajnogę. Zamiast dziwić się, że Polacy kochają inwestować w nieruchomości, omijając inne formy korzystne dla gospodarki (rynek kapitałowy), należałoby przynajmniej zrównać zasady opodatkowania, jeśli nie przeważyć na korzyść tych kapitałowych (premia za ryzyko!).

W lipcowym komentarzu poruszamy wyjątkowo dużo ważnych ekonomicznie kwestii. Wyniki wyborów we Francji wpłyną na lipcowe notowania, podobnie jak dane makro z USA w połowie miesiąca. Zwiększająca się szansa na obniżkę stóp w USA może prowadzić do deprecjacji dolara i umocnienia złotego. Plany wprowadzenia spółki Żabka Polska na giełdę i wycena sięgająca do 8 mld dolarów, zaostrzyły apetyt inwestorów.

AKCJE

Okazuje się, że hossa też potrafi być męcząca. Rynki od wielu miesięcy, z prawie niezauważalnymi korektami pną się w górę, a serwisy branżowe znów są pełne skrótów „ATH” (all time high). Można odnieść wrażenie, że spadków już nie zobaczymy. Trzymamy się więc scenariusza bazowego w którym światowa hossa potrwa do obniżki stóp w USA na zasadzie dyskontowania przez rynki akcji przyszłości.

Indeksy na kontynencie pną się w górę, mimo że odczyt niemieckiego IFO (spadek z 89,3 pkt. do 88,6 pkt.) potwierdza wcześniejsze wskazania PMI (Purchasing Managers Index) – sytuacja w gospodarce naszego zachodniego sąsiada i całej strefy euro pozostaje marna (notabene także PKB w Polsce w 2Q2024 będzie zapewne niższy niż można się było spodziewać na początku kwietnia). Wydaje się, że obecny wzrost to odreagowanie dużego wyprzedania po poprzednich dwóch tygodniach i efekt ewidentnej rotacji na globalnym rynku akcji. I właśnie na tej zasadzie, przemieszczania się kapitałów globalnych zyskuje rodzimy akcji. Znacznie słabiej prezentują się małe i średnie spółki obrazowane indeksem mWIG40 i sWIG80. Bohaterem miesiąca jest forowany w poprzednich komentarzach KGHM, zwłaszcza po informacjach o wzroście sprzedaży miedzi w samym maju o 11% r/r.

Gdyby szukać czarnych chmur na horyzoncie, to w końcu pojawiła się korekta na akcjach NVIDII. Warto spoglądać na notowania tej spółki, bo ewentualne rozszerzenie korekty, biorąc pod uwagę jej kontrybucje do amerykańskich indeksów giełdowych, jawi się jako zagrożenie dla obowiązującego trendu wzrostowego. Mierząc od szczytu notowań osiągniętego 20.06, korekta jest już szesnastoprocentowa. Zachowanie spółki, choć stanowi cenną lekcję poglądową dla jej najnowszych inwestorów, nie jest przesadnie niepokojące, ilustrując jedynie skalę wcześniejszego wykupienia. Można założyć, że mamy do czynienia z czysto techniczną realizacją zysków. Warto pamiętać, że póki co, nie cofnęliśmy się nawet do poziomów sprzed splitu. Nie będzie niespodzianką, jeżeli w lipcu ponownie ujawni się popyt.

W Polsce odnotowaliśmy właśnie otwarcie 9000 (dziewięciotysięcznej) Żabki. Przedsiębiorca nr 9000 otworzył swój sklep w Kosinie (woj. podkarpackie), liczącej mniej niż 4000 mieszkańców. Wspomnieć warto o tym dlatego, że właściciel amerykańska firma CVC Capital Partners planuje wprowadzić spółkę Żabka Polska na giełdę, a wycena firmy może wynieść od 7,5 do 8 mld dolarów (dane: Bloomberg). Dla polskiej dysfunkcyjnej giełdy, z której więcej firm w ostatnich latach uciekło niż na nią weszło, byłoby to dobre wydarzenie.

OBLIGACJE

Rentowność 10Y POLAND BOND (polskie obligacje 10-letnie) porusza się od bandy do bandy trzeci miesiąc z rzędu. I choć mało efektowna jest predykcja brzmiąca, że największym prawdopodobieństwem obarczone jest, że dalej tak pozostanie – to tak właśnie jest. Wąski przedział wahań między 5,6-5,8% wyznacza poziom stóp procentowych w Polsce i to się szybko nie zmieni. Wypowiedzi członków RPP od ostatniego posiedzenia nie różniły się znacząco od utrzymywanej od wielu miesięcy komunikacji. Jaskółką jest wypowiedź prof. Masłowskiej, która wskazała, że należy być elastycznym w podejściu do stóp procentowych – nie wyklucza obniżki czy podwyżki, w domyśle w tym roku. To pierwsza taka wypowiedź członka RPP od miesięcy.

Europejski Bank Centralny zdecydował się na pierwszą w tym cyklu obniżkę stóp procentowych. Skala redukcji wyniosła 25 pb. i wpisała się w oczekiwania rynku. Jest to pierwsza obniżka stóp procentowych w strefie euro od 2019 roku. Z kolei przez poprzednie 9 miesięcy stopy w EBC utrzymywane były na najwyższych poziomach od 2001 roku. Obniżka stóp procentowych przy wciąż relatywnie podwyższonej inflacji ma być remedium na stagnację europejskiej gospodarki, która dopiero co wygrzebała się z technicznej recesji, a już wskaźniki wyprzedzenia pokazują kruchość ożywienia. Pierwsze cięcie jest już za nami i teraz kluczowe pytanie brzmi: kiedy EBC zdecyduje się na kolejne obniżki. Przed czerwcową decyzją rynek terminowy wyceniał łącznie 60 pb. obniżek stóp procentowych w EBC do końca 2024 roku. Czyli jeszcze jedno „pewne” cięcie (zapewne we wrześniu) oraz niespełna 50% szans na drugie (w grudniu?). Jednak wielu ekonomistów zakłada, że Lagarde i spółka użyją skalpela zarówno we wrześniu jak i w grudniu, co łącznie z czerwcową obniżką dawałoby trzy cięcia stóp w tym roku. Z kolej największe monetarne „gołębie” chciałyby ponownie obniżyć koszty kredytu już na następnym, lipcowym posiedzeniu Rady Prezesów. Jeśli do tego dołożymy, że wydatnie wzrosło prawdopodobieństwo wrześniowej obniżki w USA, to jesienią obudzimy się w sytuacji w której rynki bazowe obniżają stopy, a Polska jako jedna z nielicznych nie. Trudno w tej sytuacji spodziewać się wydatnego wzrostu cen obligacji skarbowych. Chyba, że wierzyć Goldmanowi, który prognozuje ze RPP zmuszona będzie właśnie z opisanych wyżej powodów do obniżania stopy.

Tym, którzy nie mogą otrząsnąć się po kolejnej porażce rodzimych kopaczy na międzynarodowej imprezie, zwracam uwagę na rentowności obligacji krajów z którymi rywalizowaliśmy w grupie (FRANCE 10Y BOND YIELD 3,1%; NETHERLANDS 10Y BOND YIELD 2,73%; AUSTRIA 10Y BOND YIELD 2,95%). I choć gdyby z rentowności obligacji wróżyć wynik końcowy, trzeba by stawiać, że mistrzem będzie Szwajcaria. W wielu przypadkach jednak, nie tylko w „polskiej” grupie obligacje wygenerowałyby dobrą odpowiedź na pytanie „Kto wygra mecz?”.

SUROWCE

Przez ostatnie tygodnie sytuacja między Izraelem oraz Hamasem nie była tematem pierwszych stron gazet. To jednak nie koniec zwiększenia napięcia geopolitycznego w regionie Bliskiego Wschodu. Izrael zbombardował obóz uchodźców w Rafah, co wywołało międzynarodowy sprzeciw w stosunku do kontynuacji działań wojennych w Strefie Gazy. Oprócz tego, aż dwukrotnie dokonano ataku na tankowce na Morzu Czerwonym za sprawą Houthi z Jemenu, co ponownie może zaszkodzić regularnościom dostaw najważniejszego surowca na świecie. Złożenie tych wszystkich wydarzeń doprowadziło do tego, że cena jest na dobrej drodze do największego jednomiesięcznego wzrostu w tym roku. Powiększony kartel OPEC+ ograniczył 3 czerwca wydobycie ropy niemal o 6 milionów baryłek na dzień! To więcej niż 5% globalnej podaży ropy naftowej. Cena ropy naftowej nie szybuje jeszcze wyżej, dlatego, że odpowiadające za połowę popytu na ropę na świecie Chiny (dzienny popyt 15 milionów baryłek !) nie dość, że nie budują zapasów, to jeszcze zmniejszyły dzienny popyt o 1 mln baryłek.

Dla równowagi popyt w USA zaczyna wykazywać oznaki ożywienia. To może być potencjalny problem dla Joe Bidena, który stara się o reelekcję. Statystycznie ceny ropy i paliw spadały na ok. 1 miesiąc przed wyborami, ale jeśli produkcja w USA będzie spadać, a popyt będzie rósł, będzie o to dosyć trudno. W przypadku blokady Morza Czerwonego albo gorszej sytuacji w postaci blokady Cieśniny Ormuz ceny mogłyby powrócić powyżej 100 USD za baryłkę. To jednak nie wydaje się być scenariuszem bazowym. Ceny 90 USD za baryłkę w trakcie pierwszego kwartału tego roku były podyktowane sytuacją geopolityczną, a nie bieżącą różnicą między popytem i podażą. Prognozując w dłuższym kilkuletnim terminie, trzeba brać pod uwagę, że popyt może nie rosnąć już tak dynamicznie jak przez ostatnie 10-20 lat (pomijając kryzysy), co jest związane z transformacją energetyczną.

Samochody elektryczne (ciekawe, ilu doradców PHINANCE już nimi jeździ) coraz częściej pojawiają się nie tylko na amerykańskich czy europejskich ulicach, ale przede wszystkim w Chinach, czego wynikiem może być chińska słabość popytowa opisana dwa akapity wyżej.

Notowania miedzi osiągnęły rekordowo wysokie poziomy podczas sesji 20 maja. Od tego czasu, czyli już od ponad miesiąca, cena miedzi spada, odreagowując tę ostatnią, najbardziej dynamiczną fazę ruchu wzrostowego. Fundamentalne powody długoterminowego wzrostu ceny – dysproporcja między rosnącym popytem a podażą wynikająca z transformacji energetycznej oraz logarytmiczny rozwój AI pozostają bez zmian.

WALUTY

Zestawienie za czerwiec nie wygląda dla złotego dobrze. Na mecie złoty traci ok. 1,5% w stosunku do amerykańskiego dolara, gdyż para USD PLN startowała na początku czerwca z okolic poziomu 3,95. Po rajdzie na 4,10 nastąpił dość zastanawiający powrót pary poniżej 4,00zł w trzecim tygodniu czerwca. Złoty zachowywał się przeciwnie do konstatacji płynących z ostatnich danych z polskiej czy europejskiej gospodarki. Produkcja przemysłowa za maj wypadła bardzo nisko, spadając aż o 1,7% r/r przy oczekiwaniu wzrostu na poziomie 1,5%. Sprzedaż detaliczna wzrosła, ale mniej od oczekiwań na poziomie 5,4% r/r przy oczekiwaniu 5,7% r/r. Mamy również spadek na poziomie 0,1% m/m. Oczywiście może to być związane po części z czynnikami kalendarzowymi, ale warto zwrócić uwagę na to, że pozostałe europejskie gospodarki, które są głównymi partnerami handlowymi Polski, nie radzą sobie najlepiej. Indeksy PMI wstępnie dla Francji i Niemiec zanurkowały mocno w dół, wskazując na mniejsze ożywienie w drugim kwartale tego roku.

Na pierwszą połowę przyszłego roku planowana jest druga rewizja KPO. Celem rewizji ma być „poprzestawianie i oddzielenie tych rzeczy, które da się zrobić, od tych których nie da się zrobić” (cyt. za minister Katarzyną Pełczyńską-Nałęcz). Genialne w swej prostocie, prawda? Obecna rewizja KPO powinna być sfinalizowana z końcem lipca, a pod koniec wakacji ma zostać złożony drugi i trzeci wniosek o płatność. Nie wykluczone, iż czwarty i piąty wniosek zostanie złożony na początku przyszłego roku. To dla notowań złotego bardzo ważne, bo miliardy EURO wymieniane na złotówki, powinny złotego zachęcać do wzrostów. To w dłuższym terminie.

Notowania walutowe w lipcu „ustawią” wybory we Francji, a także dane makro z USA w pierwszej połowie rozpoczynającego się miesiąca, które pokażą czy słusznie inwestorzy wierzą w szanse na cięcie stóp przez FED we wrześniu. Zwiększanie się prawdopodobieństwa obniżki w USA to deprecjacja dolara i szansa dla złotego.

Przerwa w meczu trwa tylko 15 minut. To wystarczający czas, żeby zdążyć zaopatrzyć się w napoje chłodzące w sklepieza rogiem. Jaki sklep/ przychodzi statystycznemu konsumentowi w takim wypadku do głowy…? W większości wypadków będzie to Żabka. Pora przypomnieć sobie zasady wprowadzania spółki na giełdę, bo najprawdopodobniej czeka nas we wrześniu duże IPO. Żabka wskoczy na giełdę.

Grupa Żabka

W skład Grupy w Polsce wchodzi działalność pod szyldem Żabka, sklepy autonomiczne Nano, rozwiązania q-commerce(dostawa na żądanie), e-commerce i catering dietetyczny. Sieć sklepów spożywczych działających na zasadzie franczyzy, została założona w 1998 roku. Pod jej szyldem funkcjonuje ponad 10 tysięcy sklepów w Polsce. Obecnie centrala spółki mieści się w Poznaniu, a wiadomo, że jest to właściwe miejsce dla centrali dużego biznesu????. Właściciel Żabki, CVC Capital Partners, przejął spółkę od Mid Europa Partners w 2017 roku. Ten globalny fundusz private equity zarządza aktywami o wartości około 186 miliardów euro. Posiada udziały w wielu renomowanych firmach, takich jak szwajcarski producent zegarków Breitling oraz Lipton Teas and Infusions.

Plany wprowadzenia Żabki na giełdę

Amerykańska firma CVC Capital Partners planuje wprowadzić spółkę Żabka Polska na giełdę, a wycena firmy może wynieść od 7,5 do 8 mld dolarów (dane: Bloomberg). Tu pojawia się pierwsza zagadka. Nie wiemy, ile akcji (jaka część spółki) będzie ofertowana. Można założyć, że będzie to powyżej 4 mld złotych, ale raczej mniej niż rekordowe w historii polskiego rynku ALLEGRO – 10,6 mld złotych. Będzie to więc oferta duża, a to oznacza, że jest szansa przyciągnięcia kapitału na polską giełdę i na popularność wśród inwestorów indywidualnych. Ci mogą mieć w pamięci początkowy sukces, jakim na debiucie okazało się ALLEGRO (cena emisyjna: 43 zł, cena na debiucie: 70 zł).

Nieznana cena emisyjna

W przypadku Żabki nie znamy najważniejszego parametru, czyli ceny emisyjnej, która zostanie ustalona zapewne w procesie book-building tuż przed samą ofertą (prawdopodobnie wrzesień. W całą procedurę wprowadzania Żabki na giełdę zaangażowani zostali giganci – Goldman Sachs i JPMorgan Chase. Dzięki temu o sprawie szybciej dowiedzą się zagraniczni inwestorzy. . Malowniczo perspektywy Żabki opisał Krzysztof Krawczyk z CVC Capital Partners: „Żabka dopiero kończy młodość i wchodzi w takie piękne lata średnie”.

Dywersyfikacja stanowi niewątpliwie jedną z podstawowych zasad inwestowania. Chroni ona inwestorów, pozwalając na zmniejszenie ryzyka inwestycji. Nie od dziś wiadomo, że przysłowiowe postawienie wszystkiego na jedną kartę nie wróży w inwestowaniu nic dobrego, a jedynie prowadzi do podejmowania zbyt wysokiego ryzyka, zupełnie niewspółmiernego do możliwych do osiągnięcia korzyści.

Stąd też o dywersyfikacji mówią wszyscy – jest ona szeroko opisywana w poradnikach dla początkujących jak i zaawansowanych inwestorów, w wypowiedziach specjalistów z branży, w artykułach, blogach, podcastach. Wydawać by się mogło, że inwestorzy niemal jednogłośnie krzyczą – dywersyfikujcie! Pytanie tylko – jak? Jednym z wciąż niedocenionych, a dzięki temu tym bardziej zyskownym dla inwestora sposobem dywersyfikacji jest inwestycja w ziemię. Grunty oferują inwestorom całą gamę korzyści, zaczynając od stabilności inwestycji, potencjału wzrostu ich wartości, przez bezobsługowość, antycykliczność, ograniczoną ilość gruntów, aż po bycie doskonałym zabezpieczeniem przed inflacją.

Wzrost wartości ziemi

Ziemia posiada jedną z najbardziej uwielbianych przez inwestorów tendencji – jest to tendencja do wzrostu wartości wraz z upływem czasu. Grunty się nie terminują, nie starzeją, a te najlepiej wyselekcjonowane i perspektywiczne potrafią wzrosnąć na wartości do kilkuset, a nawet kilku tysięcy procent! I nie są to żadne populistyczne hasła, to czyste fakty. Według danych z GUS, przeciętne ceny gruntów ornych w obrocie prywatnym w ciągu ostatnich 10 lat wzrosły o ponad 240%, natomiast w ciągu ostatnich 24 lat, aż o ponad 1400%!

Co więcej, są to dane uśrednione, co oznacza, że właściciele najlepiej usytuowanych działek zarobili na nich znacznie więcej. Pożądane lokalizacje i obszary z dużym potencjałem do rozwoju to klucz do sukcesu. Ponadto, na wzrost wartości cen ziemi niezaprzeczalny wpływ ma również rozwój i rozbudowa miast, z jednoczesnym wyludnianiem się ich centrów i migracją ludzi na tereny podmiejskie. Niewątpliwie wszystkie te terminy brzmią znajomo, ponieważ opisują obecne już od dawna tendencje społeczeństwa, na których inwestujący w ziemię – mówiąc najprościej – bogacą się.

Ograniczona ilość ziemi

Stały wzrost wartości ziemi jest związany z kolejną bardzo ważną jej cechą – ograniczoną ilością. Podaż ziemi jest skończona, nie da się jej dorobić bądź wytworzyć. Oznacza to nic innego niż to, że w dłuższym horyzoncie czasowym zacznie jej brakować. W szczególności, jeśli mówimy tu o działkach sąsiadujących z miastami lub tych w innych najbardziej pożądanych lokalizacjach, takich jak okolice jezior, mórz, czy gór. Gdzie popyt przewyższa podaż, tam inwestor może narzucić zdecydowanie wyższą cenę, gdyż zawsze znajdzie się ktoś, kto taką działkę kupi.Ograniczona podaż ziemi wpływa na wzrost jej wartości w czasie i daje inwestorowi szansę na osiągnięcie ponadprzeciętnych zysków. Ponadto, ograniczona ilość gruntów i brak możliwości ich wytworzenia zdecydowanie wyróżnia inwestycje w grunty spośród innych dostępnych inwestycji. Papiery wartościowe, obligacje, czy jednostki uczestnictwa w funduszach nie mają ograniczenia podaży – państwo może sprzedać więcej obligacji, firma może wyemitować nowe akcje, a fundusz inwestycyjny z ochotą przyjmie nowych uczestników do grona inwestorów, zwiększając tym samym środki dostępne do inwestycji. Ziemia, jako zasób limitowany, którego nie da się wyprodukować, jest doskonałą opcją dywersyfikacji ryzyka inwestycji z ogromnym potencjałem wzrostu.

Grunt jako trwała inwestycja

Grunt jest środkiem trwałym, który nie podlega amortyzacji. Grunt się nie psuje i nie starzeje, nie traci na wartości z biegiem czasu, lecz na wartości przybiera. Inwestycja w ziemię daje inwestorom ogromne poczucie bezpieczeństwa. Z jednej strony gruntu nie da się tak łatwo zniszczyć czy ukraść, co grozi inwestorom inwestującym w luksusowe auta, alkohole, metale szlachetne czy nawet nieruchomości lokalowe. Ponadto, kolejnym czynnikiem wyróżniającym grunty od innych inwestycji jest fakt, że grunt można zobaczyć na własne oczy, dotknąć.

To nie posiadane w portfelu elektronicznym kryptowaluty czy jednostki uczestnictwa w funduszach. Grunty są aktywem trwałym, a spokój i bezpieczeństwo, jakie dają właścicielowi, często ciężko byłoby przeliczyć na pieniądze.

Zabezpieczenie przed inflacją

Grunt jest doskonałym zabezpieczeniem przed inflacją. Wraz ze wzrostem inflacji, wzrasta zazwyczaj wartość gruntu. Pozwala to inwestorowi działać na przekór malejącej sile nabywczej. Jest to kwestia szczególnie ważna w okolicznościach wysokiej inflacji, kiedy oprocentowanie lokat bankowych nie jest już w stanie w żaden sposób jej pobić, a funduszom inwestycyjnym coraz ciężej jest osiągnąć znacząco wyższy od poziomu inflacji zwrot.

Mała zmienność i brak wpływu koniunktury giełdowej

Kolejnym, niezmiernie ważnym atutem inwestycji w grunt jest stosunkowo mała zmienność oraz brak bezpośredniego wpływu koniunktury na giełdzie na inwestycję. Oznacza to w praktyce tyle, że wraz ze spadkami na giełdach, wartość ziemi nie spada – zazwyczaj pozostaje stabilna. Brak odzwierciedlania giełdowych trendów sprawia, że grunty stanowią doskonały balans dla innych, bardziej ryzykownych i podatnych na wahania rynkowe składników portfela inwestycyjnego. Bezpieczeństwo, jakie posiadanie gruntu daje właścicielowi, może uchronić go przed podejmowaniem nieprzemyślanych, gwałtownych decyzji w czasie gorszej koniunktury rynkowej.

Różne formy inwestycji w grunty

Inwestycja w grunt nie jedno ma imię. W zależności od horyzontu czasowego przyjętego przez inwestora, jego osobistych preferencji oraz charakterystyki działki, inwestycja w grunt może przybrać różne formy. Dla niektórych inwestorów posiadany grunt będzie stanowił swego rodzaju lokatę kapitału, o której będą mogli niemalże zapomnieć, a po upływie czasu sprzedać ziemię po zdecydowanie wyższej cenie. Innym natomiast może zależeć na szybszym pomnażaniu kapitału poprzez kupienie większego terenu, który następnie podzielą na mniejsze działki i sprzedadzą po wyższej cenie za metr.

Niektórzy z kolei chcąc podnieść wartość działki, by następnie sprzedać ją z zyskiem, mogą zainteresować się gruntem bez przyłączonych mediów, by samemu się tym zająć, bądź poczekać, aż doprowadzi je gmina i wtedy sprzedać działkę przygotowaną do budowy domu czy lokalu. Jeszcze inni mogą natomiast obrać za cel sprzedaż całej działki deweloperowi, który później sam zajmie się doprowadzeniem do niej niezbędnych mediów. Są i tacy, którzy posiadaną ziemię trzymają w celu późniejszego darowania jej najbliższym członkom rodziny, tym samym omijając nieprzyjemność związaną z koniecznością uregulowania podatku. Rozwiązań i koncepcji jest wiele, i każdy może znaleźć dla siebie te najlepsze. Wszystko zależy od inwestora, co tylko utwierdza w przekonaniu, że grunty to inwestycja szyta na miarę.

Bezobsługowość gruntów

Bezobsługowość gruntów to czynnik, który bez wątpienia docenią wszyscy posiadacze nieruchomości lokalowych. Grunt utrzymuje się sam, nie wymaga opłat spółdzielczych, rachunków za gaz, wodę czy prąd. Ziemię możemy kupić i oprócz obowiązku zapłacenia raz do roku podatku, nie zajmować sobie nią głowy, jej wartość rośnie sama. Ziemia nie wymaga remontu czy renowacji, nie musimy jej nawet sprzątać ani karczować, możemy zostawić to przyszłemu właścicielowi, bądź wykonać raz, tuż przed sprzedażą.

Ziemia to doskonały, jeśli nie najlepszy przykład bezobsługowej inwestycji. Ta cecha w pełni odróżnia ją od inwestycji w mieszkania. W ich przypadku jesteśmy związani stałymi opłatami do uregulowania, niezależnie od tego, czy mieszkanie ktoś użytkuje, wynajmuje, czy stoi ono puste. Nawet jeśli nie korzystamy z mediòw, to płacimy za usługę przesyłu. Jeśli z kolei wynajmujemy mieszkanie lokatorom, to musimy liczyć się z tym, że możemy trafić na tych spokojnych i bezproblemowych, lub wręcz przeciwnie na takich, z którymi nieustannie będziemy musieli walczyć, lub zmuszeni będziemy szukać nowych osób na ich miejsce. Mieszkania stale wymagają inwestycji czasu, a nierzadko pochłaniają coraz to większe nakłady gotówki, dlatego właśnie inwestycja w ziemię stanowi doskonałą alternatywę dla tak popularnego ostatnimi czasy inwestowania w mieszkania. Inwestorzy chcąc oszczędzić sobie czas i nerwy, decydują się na zakup ziemi, która pozwoli im w bezpieczny i zyskowny sposób ulokować środki i na spokojnie pozwolić im rosnąć.

Podsumowanie

Podsumowując, inwestycja w grunty, choć wciąż niedoceniana na polskim rynku, stanowi doskonałą alternatywę dla innych inwestycji i pozwala na bezpieczne i wygodne ulokowanie kapitału, który z biegiem czasu potrafi osiągnąć ponadprzeciętną stopę zwrotu, nawet bez zbytniej ingerencji inwestora. Grunty doskonale uchronią nas przed inflacją oraz gwałtownymi wahaniami kursów na giełdach. Nieruchomości gruntowe nie pochłaniają naszego czasu, nie wymagają stałych inwestycji czy opłat. Ich bezobsługowość jest nieoceniona. Grunty to inwestycja szyta na miarę – to inwestor decyduje o jej charakterze, a jeśli nie ma do tego głowy i czasu, jedynie raz do roku uiszczając podatek może sobie pozwolić, żeby na wiele lat o niej zapomnieć, by po tym czasie sprzedać grunt z ponadprzeciętnym zyskiem. Wzrost wartości przeciętnych cen gruntów ornych w obrocie prywatnym o 1400% w ciągu ostatnich 24 lat mówi sam za siebie. Gruntów nie przybędzie, a te najbardziej perspektywiczne znikną z rynku jako pierwsze. Inwestorze, nie śpij, bo Cię wykupią!

Wydaje się, że o fenomenie sztucznej inteligencji, o najpopularniejszej spółce na świecie napisano już prawie wszystko. Rozważmy przyszłość tej amerykańskiej spółki, na dwóch skrajnych biegunach.

Fundamentalne wartości czy spekulacja?

Jedni uważają, że za NVIDIĄ stoją fundamentalne wartości, więc wzrost wartości spółki (2,8 bln dol.), nawet w tym niespotykanym tempie, jest fundamentalnie (ekonomicznie) uzasadniony i w ten sposób „lepszy” od poprzednich „baniek” – począwszy od sławetnych tulipanów na biotechnologii kończąc. Powiedzieć, że NVIDIA rośnie spektakularnie to wciąż zbyt mało. Kapitalizacja tej spółki przekracza bowiem kapitalizację całego niemieckiego rynku akcji.

Ulubionym cytatem fanów tego kapitałowego giganta jest zaczerpnięty z informacji do akcjonariuszy napisany przez założyciela NVIDII Jensena Huanga:

„Rozpoczęła się następna rewolucja przemysłowa. Przedsiębiorstwa i kraje łączą się z Nvidią, aby zmienić warte biliony dolarów tradycyjne centra danych w przyspieszone przetwarzanie danych, budując nowy typ centrów danych – fabryki sztucznej inteligencji – aby wytwarzać nowy towar: sztuczną inteligencję.”

Wzrosty w wynikach i prognozach

AI przyniesie znaczące wzrosty produktywności w niemal każdej branży i pomoże przedsiębiorstwom być bardziej wydajnym kosztowo i energetycznie. Ten trend faktycznie widać w wynikach Nvidii, która w ostatnich dwóch latach stała się bezapelacyjnym liderem na rynku centrów danych. Wśród analiz opartych o wartość przyszłą odnaleźć można takie, z których wynika, że globalny rynek centrów przetwarzania danych wzrośnie do 2027 r. do 400 mld dol., a do 2030 r. do 1 bln dol., z ogromną częścią rynku zasilaną przez chipy Nvidii. Prostą konsekwencją wzrostu rynku może być wzrost kapitalizacji opisywanej spółki. Kapitalizacja Nvidii mogłaby dojść do 2030 r. do poziomu 10 bln dol. Motorem napędowym ma być sprzedaż procesorów Blackwell.

W minionym kwartale obrotowym przychody kalifornijskiej spółki sięgnęły 26 miliardów dolarów. To o przeszło miliard więcej od rynkowego konsensusu. To także o 18% więcej niż kwartał wcześniej i aż o 262% więcej niż w analogicznym kwartale roku ubiegłego.

Sceptycy i ich argumenty

Nic dziwnego, że sceptycy z „drugiego bieguna”, jakby chwilowo schowali się… A przecież, co może stać się z kursem, jeśli w którymś momencie wyniki spółki nie będą rosły w trzycyfrowym tempie pokazał… DELL. Kurs tej spółki spadł na jednej sesji o 22% w odpowiedzi na niezadowalające postępy w obszarze związanym z AI. Sceptycy porównują wzrost kursu NVIDII do „tulipomanii” albo szaleństwa internetowego przełomu wieków.O holenderskiej spekulacji cebulkami tulipanów słyszał chyba każdy inwestor. W wieku XVII, dokładnie w latach 1636-37, ceny owych w Holandii rosły zawrotnie – w szczytowym momencie za jedną cebulkę tulipana rzadkiej odmiany oferowano równowartość kamienicy. W lutym 1637 roku ta bańka pękła. Do niedawna „tulipomania” była uważana za największą bańkę spekulacyjną w historii, złośliwi twierdzą, że przebije ją dopiero… AI ze swoją gwiazdą NVIDIĄ.

Indeks VIX, który mierzy oczekiwaną zmienność rynku, jest na rekordowo niskim poziomie. Wojna handlowa USA-Chiny i rosnące napięcia geopolityczne mogą stanowić zagrożenie dla dalszych wzrostów. Dużo zmian widać też w cenach surowców. Miedź drożeje ze względu na rosnący popyt ze strony infrastruktury AI. Natomiast powodem wzrostu cen złota i srebra są obawy o inflację i zamrożenie rezerw walutowych Rosji.

AKCJE

Wyłączając ornitologiczne metafory („czarne łabędzie”) – kiedy rynki akcji zaczynają spadać? Jak wydaje się, że akcje mogą tylko rosnąć a pewność i zaufanie do rynku jest na bardzo wysokich poziomach. Taki stan można było wyczuć w końcówce maja. Kilka argumentów za niepokojącym poziomem optymizmu: pierwszy to wskazania indeksu VIX. Indeks ten obrazuje, jakiej zmienności oczekuje rynek na podstawie opcji na S&P500, w skali roku. Obecny bardzo niski poziom (12 pkt.) oznacza oczekiwanie, że zmiana wartości indeksu S&P500 może osiągnąć w rok 12 proc. Kiedy indeks VIX spada naprawdę nisko – tak jak ma to miejsce obecnie – główne indeksy giełdowe mają tendencję do osiągania nowych maksimów, a inwestorzy nie widzą żadnych niebezpieczeństw na horyzoncie. Tak jakby inwestorzy zapominali, że zmienność jest sinusoidą. Po okresach niskiej zmienności – a taki okres mamy teraz – przychodzą okresy wysokiej zmienności… Dla inwestorów zorientowanych na opcje, tak niski poziom VIX oznacza, że te na indeks S&P 500 i wiele jego akcji składowych są wyceniane bez premii za ryzyko… Nieistotne różnice w zmienności opcji kupna i sprzedaży sugerują, że inwestorzy podchodzą bardzo optymistycznie (zbyt optymistycznie?) do akcji. W całej historii niskie odczyty VIX poprzedzały osłabienie akcji, a wysokie odczyty VIX poprzedzały siłę akcji.

W realnej gospodarce, prawie bez echa przeszło zaostrzenie wojny handlowej USA – Chiny. Nowe taryfy celne na samochody elektryczne (z 25% do 100%), półprzewodniki (z 25% do 50%), baterie do aut elektrycznych (z 7,5% do 25%), panele fotowoltaiczne (z 25% na 50%) oraz stal i aluminium (0-7,5% do 25%) robią wrażenie… W walce z inflacją to raczej nie pomoże. W ciemniejszym świetle stawia też perspektywy chińskiej gospodarki.

Przykładem euforycznych nastrojów jest zmiana prognoz w górę. Przykuwa uwagę biała flaga wywieszona przez czołowego niedźwiedzia z Wall Street Mike Wilsona, głównego stratega Morgan Stanley, który podniósł target dla indeksu S&P500 w horyzoncie 12 miesięcy o 20%. Z prognozowanego wcześniej poziomu 4500 do poziomu 5400. Z dużych banków inwestycyjnych niedźwiedzio nastawieni pozostają już tylko analitycy JP Morgan, który nadal utrzymują swój cel dla S&P500 na poziomie 4200 pkt. Większość oczekuje wzrostów. I tak zwykle zmieniają się trendy, albo jak kto woli, zaczynają się długotrwałe korekty nazywane (o zgrozo!) realizacją zysków (bo kto odważy się nazwać je antycypowaniem strat?).

Znane niewiadome, które mogą wywołać panikę wśród tłumu i zwiększyć VIX to raport o zatrudnieniu w sektorze pozarolniczym, który opublikowany zostanie 7 czerwca oraz raport dotyczący indeksu cen towarów i usług konsumenckich z 12 czerwca, który pokrywa się z decyzją Fed w sprawie stóp procentowych (prognoza: bez zmian). Wydarzeniem rynkowym czerwca będzie też split najpopularniejszych akcji na świecie, który dokona się 7 czerwca. Rynkowa wycena Nvidii jest równie kosmiczna jak dynamika jej wyników finansowych. Spółka, która w całym ubiegłym roku obrotowym zarobiła na czysto niespełna 30 mld USD, warta jest ponad 2,38 biliona dolarów (zbliża się wyceną do Apple a potem większy będzie tylko Microsoft). Kapitalizacja Nvidii stanowi 39-krotność jej zeszłorocznych przychodów. To wszystko ma odzwierciedlenie nie tylko w wycenie, ale też w nominalnym kursie akcji, który po wynikach publikowanych w końcówce maja przekroczył z przytupem tysiąc dolarów za sztukę (1148 USD kurs z 30.05). Dlatego zarząd Nvidii postanowił ogłosić split akcji w stosunku 1:10. Kto wie, czy nie otworzy to pola do dalszych wzrostów, na zasadzie większej dostępności dla mniejszych pieniędzy.

OBLIGACJE

Pamiętając kanon, wedle którego obniżki stóp procentowych to szansa na wzrost cen obligacji stałokuponowych – zróbmy mały bilans. W 2024 roku stopy procentowe jak do tej pory obniżyły banki centralne: Szwajcarii, Szwecji, Czech i Węgier, uznając, że uzasadnia to spadek inflacji. Na razie obniżek nie zapowiadają: Rezerwa Federalna USA (choć wycenione instrumentami pochodnymi większe prawdopodobieństwo spadku stóp w końcówce roku istnieje) i Bank Anglii. Bank Japonii będzie raczej podnosił niż obniżał stopy. Kilku członków Europejskiego Banku Centralnego potwierdziło, że obniżki stóp procentowych będą miały miejsce na posiedzeniu w przyszłym tygodniu (6 czerwca), co będzie rozpoczęciem całego procesu łagodzenia polityki monetarnej, wobec ostatniego sukcesu sprowadzenia inflacji w pobliże celu.

W Polsce mamy patową sytuację – inflację w celu (opublikowane dane za maj 2,5% wobec konsensusu 2,8%!). Mimo tego o obniżaniu stóp procentowych mowy nie ma. Kłopotem pozostaje zadłużenie Skarbu Państwa, które na koniec kwietnia 2024 r. wyniosło ok. 1 bln 445,5 mld zł, co oznacza wzrost o 15,2 mld zł, czyli o 1,1 proc. w stosunku do marca br. wynika z szacunkowych danych MF. Jeśli dorzucić do tego maraton wyborczy, to mamy otoczenie w którym trudno będzie o jakieś dobre informacje wspierające cenę obligacji skarbowych.

Pozostaje wiara w nieomylność analityków Goldmana, którzy prognozują, że RPP będzie przymuszona do obniżki umocnieniem złotego i opisanym wyżej procesem dezinflacji. Czy Ktoś z Was pamięta jeszcze “100 konkretów na 100 dni” – zestawu reform, które rząd planował wprowadzić w ciągu pierwszych 100 dni urzędowania…? Trwa festiwal niespełnionych obietnic. Po ważnym z punktu widzenia rynku odstrzeleniu zdjęcia podatku od zysków kapitałowych, dochodzi brak zmiany w kwocie wolnej od podatku. O ile, są to złe informacje dla zarabiających w Polsce młodych przedsiębiorców (doradców PHINANCE????), o tyle dla finansów publicznych akurat nie najgorsze jeśli nie zbawienna…

SUROWCE

W cyklach koniunkturalnych obserwujemy kolejny krok. Rynek przesunął ciężar inwestycji w stronę surowców. W ramach cyklicznego zegara kolejną ćwiartką po ćwiartce akcyjnej jest właśnie ta surowcowa. Spoglądając na to, co działo się do tej pory na rynku akcji, gdzie były bite kolejne historyczne rekordy, obecnie trudno przejść obojętnie obok tego, co dzieje się na rynku surowców. Tu także, ku wielkiej radości inwestujących od lat, poprzez Phinance, w produkty oparte na złocie, pojawiają się nowe rekordy.

Majowy atak na 2450 USD za uncję, przy rosnących rentownościach obligacji amerykańskich i deprecjacji USD to wydarzenie bez precedensu. Cenę złota pchają do góry dwa rudymentalne zjawiska. Po roku 2008 – a szczególnie w odpowiedzi rządów na covidowy kryzys roku 2020 – pękły wszystkie limity kreacji długu. Konsekwencją jest galopujący wzrost zadłużenia publicznego. To wzbudziło obawę o to, czy rządy i banki centralne krajów Zachodu będą w stanie utrzymać w ryzach inflację bez ryzyka zapaści finansów publicznych. Wiara w utrzymanie względnie niskiego spadku siły nabywczej walut fiat szybko zaczęła się ulatniać. A co ma zabezpieczać przed inflacją? Surowce i bitcoin. Drugie zjawisko wynika z zamrożenia rezerw walutowych Banku Rosji w ramach odwetu za agresję na Ukrainę. Po tym posunięciu władze wielu krajów świata nie mogły nie zadać sobie pytania: kto będzie następny?

A co może zabezpieczyć przed takim „zamrożeniem”? Tak jest! Metale szlachetne. Prym wiedzie Ludowy Bank Chin, który przez 18 miesięcy z rzędu raportował zwiększenie oficjalnych rezerw kruszcowych. Chiny, Indie i Singapur były jednymi z krajów azjatyckich, które zwiększyły swoje zakupy złota w pierwszym kwartale, ze wzrostem odpowiednio o 27,06, 18,51 i 6,57 ton. Nie można bagatelizować transakcji detalicznych. Moda na inwestowanie w złoto w Chinach rozpoczęła się jeszcze w roku ubiegłym, gdy Chińczycy, którzy nie mogą inwestować w kryptowaluty, zaczęli masowo kupować złoto. Także w próbie obrony części wartości swojego dobytku po tąpnięciu na rynku nieruchomości.

Inwestorzy z Chin stoją też za wzrostem ceny srebra. Znalazła się ona na najwyższym poziomie od 11 lat, przebijając 30 USD za uncję. To od razu przywołuje na myśl dwa poprzednie istotne ruchy wzrostowe na srebrze. Pierwszy zryw cen srebra na około 1000% (tysiąc procent) miał miejsce w latach 1977-1980. Drugi zryw miał miejsce po wielkim kryzysie finansowym i wtedy skala wzrostów wyniosła niemal 500%. Obecnie, licząc nawet od Covidu, skala wzrostu ceny srebra to około 150%. Stąd dla części inwestorów ruch ten wydaje się nie być jeszcze wyczerpany i po raz trzeci w historii mogą spoglądać na okolice 50 USD za uncję, gdzie w przeszłości ceny srebra docierały.

Bardzo dobrze wygląda tegoroczny „typ” czyli miedź. Inwestorzy zorientowali się, że oprócz paneli fotowoltaicznych czy samochodów elektrycznych ogromny popyt na ten surowiec może zgłaszać infrastruktura AI. Cena miedzi tym samym pobiła historyczny rekord, pnąc się w górę w ślad za prognozami niedoborów surowca.

WALUTY

Obecny poziom inflacji oraz stóp procentowych może spowodować, że gospodarka zacznie sobie gorzej radzić. W przypadku strefy euro, gdzie marazm w gospodarce jest dużo bardziej widoczny niż w USA, niższe stopy są pożądane. Rynek wycenia ponad 99% prawdopodobieństwo obniżki stóp procentowych ze strony EBC w przyszły czwartek. Sam EBC sugeruje, że można oczekiwać trzech obniżek stóp procentowych w tym roku. To z kolei oznacza, że bazowy scenariusz zakłada obniżkę w czerwcu, wrześniu oraz grudniu. Wobec niemal pewności obniżek, skąd siła euro? Wydaje się, że poziom EURUSD poniżej poziomu 1,10 odzwierciedla już rzeczone obniżki. Niższy poziom, wejście notowań w przedział 1,06-1,07, musiałoby być uzasadnione dalszym przesunięciem się w czasie amerykańskich obniżek.

Zmniejsza nam się nadwyżka w wymianie z zagranicą, a złoty znów umacnia się wyraźniej, niż w ciągu ostatnich paru tygodni. Jego notowania w najbliższych dniach będą zależeć od nowych danych z USA i jeśli tylko te, będą przynajmniej zgodne z oczekiwaniami, zobaczymy próbę przekroczenia poziomu 4,25 zł na EURPLN. W przypadku dolara ważnym poziomem jest pułap 3,90 zł, który również wydaje się możliwy do osiągnięcia w nadchodzącym miesiącu. Złotemu mocno pomaga proces dezinflacyjny w połączeniu z dysparytetem stóp banków centralnych.

Minęło równo sto lat od wprowadzenia do obiegu złotówki. Ta zacna historyczna okoliczność niech będzie pretekstem do określenia teraźniejszych perspektyw dla rodzimej waluty.

Historia złotego

Mało brakowało, a „złoty” nie byłby „złotym”, a… „lechem”. Można by podejrzewać ministra Władysława Grabskiego o profetyczne zdolności. Po odzyskaniu niepodległości 5 lutego 1919 roku minister skarbu wydał dekret zapowiadający wprowadzenie nowej waluty.

14 kwietnia 1924 r. prezydent wydał rozporządzenie o zmianie ustroju pieniężnego, w ramach którego ustalono parytet wymiany marki polskiej (waluta obowiązująca od 9 grudnia 1916 roku na okupowanych przez Cesarstwo Niemieckie terenach Królestwa Polskiego, a następnie – obowiązująca w Rzeczypospolitej Polskiej) na złotego w wysokości 1 800 000 do 1. Trudno w to dziś uwierzyć, ale nowa polska jednostka monetarna miała zabezpieczenie w złocie.

1 złoty stanowił równowartość 9/31 grama czystego złota. W dominującym wówczas systemie parytetu złota implikowało to sztywny kurs dolara w wysokości 5,18 zł. Złoty był równy jednemu frankowi szwajcarskiemu! Czy to jeszcze jest możliwe…?

Współczesne perspektywy

Nie ma powrotu do historycznego już tylko odniesienia kursu do złota i do franka, ale polska waluta powinna pozostać mocna.

Przełomową informacją była ta ogłoszona 23 lutego 2024 o odblokowaniu środków z KPO. Te zaczną spływać do Polski coraz szerszym strumieniem. Środki europejskie mają być wsparciem m.in. w finansowaniu programów w sektorze transformacji energetycznej i cyfryzacji. To potężny argument za umocnieniem złotówki – środki popłyną do nas w walucie obcej, a wydawane będą w złotych. W rezultacie sprzedaż dużej liczby euro za złotego powinna go umocnić.

Argumenty za umocnieniem złotówki

Ważnym argumentem jest dysparytet stóp procentowych. Może dojść do sytuacji, w której wiele krajów będzie obniżało stopę procentową, a w naszym kraju zacznie zwyciężać koncepcja, wedle której należy podwyższyć stopę procentową.

Narodowy Bank Węgier (MNB) obniżył właśnie stopę referencyjną o 50 pb. do poziomu 7,75 proc. i była to siódma obniżka z rzędu. W USA w końcu do obniżek dojdzie (wrzesień?), a to będzie moment, w którym w Polsce będzie już widoczne podnoszenie się inflacji, co będzie dostarczać RPP argumentów, aby wędrować w przeciwną stronę. Kupowane na letnich wakacjach za euro – wino, powinno być zatem ciut tańsze.

Wprowadzenie

Godzina poranna. Telewizja biznesowa. Rozmowa prowadzącego z dwoma Gośćmi porannego programu: „Panowie. Czy wyobrażacie sobie sytuację, w której jedna sztuczna inteligencja zadaje pytanie, a dwie inne sztuczne inteligencje w formie pozorowanego sporu na nie odpowiadają…? A my w tym czasie pilibyśmy kawę…”

Automatyzacja procesów i rosnące znaczenie sztucznej inteligencji

Automatyzacja procesów, rosnące znaczenie robotów wszystko napędzane rewolucją pod nazwą „AI” będzie wymuszać rewolucyjne zmiany na rynku pracy.

Dane statystyczne dotyczące rynku pracy w Polsce i w Europie

Według danych OECD work-life balance Polaków nie jest najlepszy – tylko 2 kraje UE uzyskały wyniki gorsze od naszego! Według Eurostatu, Polska plasuje się w czołówce krajów, w których pracuje się najwięcej w Europie. Nasz kraj zajmuje drugie miejsce w Unii Europejskiej pod względem liczby przepracowanych godzin w tygodniu ze średnią 40,4 godz. Dla porównania: we Francji od 2002 roku obowiązuje 35-godzinny model pracy, a Holendrzy pracują 33,2 godz. tygodniowo. Jednocześnie mamy niższy niż średni w UE udział pracujących w niepełnym wymiarze. Powoduje to wykluczenie z rynku pracy części osób, które nie mogą pracować 40 godzin tygodniowo (np. ze względu na obowiązki opiekuńcze).

Zmiany na rynku pracy

Jak zatem będą przebiegać zmiany? Rynek pójdzie tam gdzie Phinance jest od dawna – w stronę elastycznych metod organizacji pracy. Według IBiznes ponad 80% przedsiębiorców uważa, że takie metody pozwalają pozyskać i utrzymać wartościowych pracowników; 77% firm wskazuje, że ruchome godziny pracy zwiększają produktywność pracowników; 72% przedsiębiorców potwierdza, że praca zdalna lub hybrydowa ogranicza koszty funkcjonowania przedsiębiorstwa.

Nadchodzące regulacje prawne

Najprawdopodobniej dalszym krokiem będą regulacje prawne. Zmiana kodeksu pracy w postaci stopniowego skrócenia normy tygodniowej czasu pracy z przeciętnie 40 godzin do przeciętnie 35 godzin (przy zachowaniu dotychczasowej wysokości wynagrodzeń). Taki projekt był już składany w 2022 r., w poprzedniej kadencji parlamentu, ale nie doczekał się realizacji. Takie rozwiązanie obowiązuje w Niemczech i we Francji.

Efekty skrócenia czasu pracy

Jak system ten sprawdza się w tych krajach? Skrócenie czasu pracy o 20 proc. w skali tygodnia bez utraty wynagrodzenia doprowadziło do spadku poziomu stresu pracowników, zwiększenia lojalności pracowników wobec pracodawcy oraz wyraźnie poprawiło równowagę między życiem zawodowym a prywatnym. Nie wpłynęło natomiast na pogorszenie wydajności. Możliwość pracy przez mniejszą liczbę dni daje też indywidualny system czasu pracy, jak również zadaniowy system czasu pracy. Obecnie w Polsce czterodniowy tydzień pracy realizuje zaledwie 2% przedsiębiorców…

Rola uczelni wyższych

Odrębną kwestią jest siermiężność uczelni wyższych. Model, w którym obecni maturzyści idą na studia, żeby zdobyć dobrze płatną pracę na etacie zostaje na naszych oczach zastępowany modelem, w którym maturzyści idą na studia z nadzieją, że te nie będą im przeszkadzać na rynku pracy.

Po oszałamiającym kwietniu, gdy rynki finansowe wciąż zaliczają wzrosty, nadchodzi czas na refleksję nad tym, co przyniesie maj. Co kolejne miesiące przyniosą na giełdzie i czy obligacje stają się obszarem zwiększonego zainteresowania inwestorów? Jednocześnie surowce nadal pozostają w tendencji wzrostowej, gdzie upatrujemy teraz główne szanse, a gdzie kryją się potencjalne zagrożenia? Wszystko to skłania do zastanowienia się, jak dane o rodzimej sprzedaży detalicznej i produkcji przemysłowej wpłyną na kurs złotówki i jakie mogą mieć konsekwencje dla inwestorów. Oto analiza i prognoza inwestycyjna na maj, która rzuci światło na najnowsze trendy i perspektywy na rynkach finansowych.

AKCJE

Nie chcąc straszyć wyświechtanym amerykańskim kanonem „Sall may and go away”,trzeba by wymyślić polski odpowiednik. Ci, którzy mają zacięcie literackie, czy hip-hopowe z pewnością coś zrymują. Mi przyszły do głowy tylko grafomańskie wierszyki, nie nadające się do publikacji. Tak czy inaczej, rośnie ryzyko przejęcia kontroli w średnim terminie przez podaż. Nie wycofując się z forowanego od stycznia scenariusza wedle którego hossa trwa, aż do wejścia w cykl obniżek stopy, realizacja pokaźnych zysków w końcu musi przyjść.

W USA malutka korektuńka się właściwie zrealizowała. Aby wrócić do trendu wzrostowego indeksy muszą w pierwszych dniach maja przebić od dołu (czyli wzrosną) krótkoterminową średnią SMA50. Jeśli to się nie stanie będziemy mieli w grze scenariusz odbicia w dół od tej średniej i powrotu do testowania ostatniego minimum. Na polskim rynku miejsca na duże i długotrwałe spadki za bardzo nie ma. Wyniki finansowe spółek w połączeniu z sezonem dywidend (opisywanym w poprzednim komentarzu szerzej) nie pozwolą indeksom zejść zbyt nisko. Właśnie ogłoszony wynik PEKAO za I kw 2024 roku jest lepszy niż rok wcześniej, lepszy od konsensusu analityków i osiągnął 1,5 mld. Dopóki stopy procentowe są wysokie, banki są skazane na dobry wynik. Zagrożeniem pozostaje sprzątanie w szafach poprzedniej ekipie. Kto wie, co jeszcze z nich wypadnie i jak rynek dokona absorpcji kolejnych odkryć.

Na przykład na odnalezioną przez ORLEN stratę w wysokości 1,6 mld reakcji praktycznie nie było. Styczniowa prognoza, wedle której przecenione akcje chińskie mogą być tegorocznym wygranym wydawała się nietrafiona. W kwietniu azjatyckie indeksy jednak, nadrobiły stracony czas. PKB Chin wzrósł w pierwszym kwartale o 5,3 proc., po tym jak w ostatnich trzech miesiącach 2023 r. zwiększył się o 5,2 proc. Średnio oczekiwano zwyżki o 4,6 proc. Mediana prognoz dla chińskiego PKB na 2024r., zebranych przez Bloomberga, sugeruje, że wzrośnie on o 4,7 proc.

Największym hamulcem dla azjatyckich ewentualnych wzrostów jest kryzys w sektorze nieruchomości. W ciągu pierwszego kwartału inwestycje w tym sektorze spadły o 9,5 proc., a łączna powierzchnia sprzedanych nieruchomości komercyjnych była o 19,4 proc. niższa niż w takim samym okresie zeszłego roku. Pierwszy kwartał był też okresem, w którym rozpoczęła się likwidacja China Evergrande Group, czyli spółki będącej wcześniej jednym z największych chińskich deweloperów. Senat USA zatwierdził niedawno przepisy, które nakazują spółce BYTEDANCE (właściciel TikTok-a) sprzedaż swoich operacji amerykańskiej firmie. W przeciwnym razie TikTok zostanie zakazany na terenie Stanów Zjednoczonych. Być może więc, akcje chińskie, mogą pozostać mocno niedowartościowane w stosunku do amerykańskich, dłuższy czas.

OBLIGACJE

Notowania polskich hurtowych obligacji skarbowych w maju z rosnącym prawdopodobieństwem będą mocniej skorelowane z rynkami wiodącymi. A tam mamy gasnące nadzieje na wejście w cykl obniżania stopy procentowej nie tylko latem, ale… w ogóle w tym roku. Krajowy rynek w ostatnich miesiącach, delikatnie mówiąc, znacznie skorygował oczekiwania dotyczące obniżek stóp przez RPP. Naprawdę byli tacy, którzy na początku roku wierzyli, że ansambl pod batutą prof. Glapińskiego znajdzie miejsce na obniżki stóp.

Nie sposób nie skomentować wyniku NBP za rok 2023. Wynik finansowy na poziomie (-21 mld) mógł się przydarzyć. Skandalem jednak, w jego ponurym świetle, jest prognoza z września, wedle której, rok 2024 bank centralny zakończy 6 miliardowym zyskiem. W opublikowanej właśnie „Białej Księdze Finansów Publicznych” wskazano, że ostatnie lata to wzrost podatków, spadek racjonalności wydatkowania i co najważniejsze dla kształtowania się cen obligacji – dług publiczny według metodologii Unii Europejskiej znalazł się na ścieżce do przekroczenia progu 60 proc. PKB. Po stronie lokalnych zagrożeń możemy mieć odczyt krajowej inflacji za kwiecień: pierwsze od miesięcy spore odbicie CPI w górę może przełożyć się na spadek cen obligacji.

Kwestią czasu też jest, kiedy rynek zauważy wzrost cen surowców i jego kontrybucję do inflacji. Mimo odbicia inflacji w górę wydaje się, że na atrakcyjności mocno tracą obligacje detaliczne indeksowane inflacją. Przez długi czas, liczony w latach, właśnie te obligacje były poważną konkurencją dla funduszy inwestycyjnych budowanych na obligacjach skarbowych hurtowych czy obligacjach korporacyjnych, których oprocentowanie oparto o WIBOR. Podczas gdy największy fundusz obligacji skarbowych zgromadził 2,5 mld, w samym tylko kwietniu 2020 roku Ministerstwo Finansów sprzedało obligacje indeksowane inflacją za 5,5 mld (!).

Największym zainteresowaniem cieszyły się obligacje 4-letnie, które właśnie zapadają. Co więc w zamian? Wydaje się rozsądnym, utrzymywanie pozycji w funduszach, które koncentrują się na obligacjach o zmiennym oprocentowaniu. To właśnie te fundusze odpowiadają w największej części za rekordowe 12-miesięczne saldo wpłat i umorzeń we wszystkich kategoriach funduszy dłużnych, razem wziętych, które przekroczyło w marcu 27,8 mld zł. Źródło obecnych sukcesów obligacji dłużnych krótkoterminowych i korporacyjnych tkwi w tym, że stawki WIBOR, od których bezpośrednio zależy oprocentowanie tych obligacji, są na relatywnie wysokim w stosunku do lokat bankowych poziomie.

Przykładowo 6-miesięczna stawka WIBOR wynosi prawie 5,9 proc., gdy tymczasem oferta depozytowa często obarczona wieloma dodatkowymi warunkami (kwota maksymalna, nowe środki, cross selling etc.) ewidentnie nie nadąża. Wygląda tak jakby banki wierzyły w możliwość luzowania polityki monetarnej. Jeśli dołożymy do tego, że wcześniej skala spadku oprocentowania bankowych depozytów przekroczyła ponad dwukrotnie cięcia stóp procentowych, których w ubiegłym roku dokonała Rada Polityki Pieniężnej, mamy odpowiedź na pytanie skąd atrakcyjność obligacji zmiennokuponowych i funduszy opartych o owe.

Co mogłoby przerwać dobrą passę? Zagrożeniami byłyby: seria głębokich cięć stóp procentowych, prowadzących do radykalnego obniżenia WIBOR-u, odbicie oprocentowania depozytów bankowych, turbulencje na globalnych rynkach przekładające się na ceny obligacji korporacyjnych. Przy nadpłynności sektora bankowego, jastrzębich propozycjach ze strony członków RPP, realnym zagrożeniem wydaje się tylko nagła globalna zapaść na rynku obligacji o ryzyku kredytowym.

SUROWCE

Petarda! Prawdziwa hossa. Ci którzy uwierzyli w złoty czas (a mamy w Phinance grono fanów!) z wypiekami na twarzy liczą zyski. Kolejny miesiąc to kolejne rekordy i wejście z poziomu 2240 USD za uncję na poziom 2340 USD za uncję, z pierwszą randką na poziomie przekraczającym 2400 USD. Wszystko to w otoczeniu umacniającego się dolara i rosnących rentowności obligacji amerykańskich co pokazuje siłę trendu. Jeśli zdarzy się korekta wzrostów to wątpliwe, żeby udało się zepchnąć cenę poniżej 2250 USD za uncję. Bardziej prawdopodobny byłby kolejny atak na poziom 2400.

Obowiązującym wyjaśnieniem jest oczywiście rosnące napięcie geopolityczne, ale rudymentalnym powodem wzrostów jest popyt ze strony banków centralnych. A ten kwartał w kwartał bije rekordy. Hossa na rynku surowców robi się coraz bardziej szeroka. Szczególnie ważny w Polsce surowiec (miedź) wszedł w logarytmiczny wzrost. Cena surowca w Londynie przekroczyła psychologiczną barierę na poziomie 10 000 USD za tonę. To najwyższy poziom notowań tego metalu od kwietnia 2022 roku, czyli od dwóch lat.

W pandemicznych latach, wiele nowych projektów na rynku miedzi zostało wstrzymanych, co w najbliższej dekadzie może przełożyć się na chroniczny deficyt miedzi na świecie. Popyt na ten metal może bowiem systematycznie rosnąć – miedź jest wykorzystywana zarówno w tradycyjnych sektorach gospodarki (np. budownictwo, elektryka), jak i w branżach nowoczesnych, powiązanych z transformacją energetyczną (produkcja samochodów elektrycznych, paneli słonecznych itd.).

Optymizm dodatkowo został podbity przez ogłoszoną przez BHP Billiton propozycję przejęcia spółki Anglo American za niebagatelne 39 mld USD. Co prawda została ona odrzucona, jednak według większości obserwatorów na rynku jest ona jasnym sygnałem, że rynek wchodzi w fazę walki o istniejące zasoby miedzi na świecie i możliwości wydobycia tego metalu. Cena kakao po ustanowieniu rekordów na „miedziowych” poziomach (ponad 10 tys. USD/tona) ma leciutką korektę. W kwietniu wyskoczyła w górę z kolei kawa. Wygląda na to, że na zbliżające się wakacje będziemy jechać drogo tankując, jedząc coraz droższą czekoladę i pijąc coraz droższą kawę.

WALUTY

Dolar fundamentalnie utrzymuje swoją przewagę i póki co mniej korzystny miks danych dla amerykańskiej waluty nie powinien mieć większego wpływu na główny trend. Oddalające się mocno za horyzont obniżki stopy pchają dolara w kierunku 1,05. Wprawdzie w środku miesiąca kurs EUR/USD odbił z okolic 1,06 powyżej 1,07, ale to okazała się korekta wzrostowa. Odbicie na eurodolarze to efekt wyprzedania rynku. Scenariusz bazowy mówi o ruchu w kierunku 1,03.

Pojawiają się w końcu pytania o kondycję amerykańskiej gospodarki, które zwiększył jeszcze raport o PKB za I kw. Wzrost o 1,6% w ujęciu annualizowanym to dużo mniej niż oczekiwane 2,4%, a za to inflacja PCE core urosła aż do 3,7% z 2%, a oczekiwano wzrostu do 3,4%. Potwierdzeniem problemu z inflacją jest nie tylko przytoczony PCE core za marzec, ale także dynamika wydatków Amerykanów. Takie dane aprecjonują dolara. Dla złotego przedłużająca się walka z inflacją w USA i oddalająca się trajektoria obniżek stóp procentowych nie są dobrymi wiadomościami.

Dlatego ryzyko utrzymania się w maju kursu EUR/PLN powyżej 4,30 nawet rośnie. Do tego dochodzą jeszcze rozczarowujące dane za marzec o rodzimej sprzedaży detalicznej i produkcji przemysłowej, trybunał stanu dla prezesa G, deficyt finansów publicznych. Kurs USD/PLN jest mocno zależny od eurodolara. Próbował zbliżyć się do wsparcia na 4,00 ale tu również jego zejście poniżej tej bariery, przynajmniej w krótkim terminie, może być trudne. Bardziej spodziewać się można zakresu ruchu 4,00 – 4,10. Kończąc warto wspomnieć, że PLN kończy właśnie 100 lat! Na skutek reform Władysława Grabskiego do obiegu trafił 29.04.1924 roku, jako remedium na szalejącą w kraju hiperinflację. Trudno w to uwierzyć, ale ówczesny złoty miał pokrycie 1:1 w fizycznym złocie. Jak długo złotówka pozostanie z Nami i czy to dobrze czy źle w obecnych realiach ekonomicznych to już inna historia. Bardziej subiektywna.

Historycznie najwyższe wypłaty dywidend i zbliżające się zmiany wysokości stóp procentowych – czego w perspektywie miesiąca możemy spodziewać się na rynkach inwestycyjnych?

AKCJE

Z perspektywy scenariusza bazowego, zakładanego na początku roku dla notowań akcji na giełdach, oddalające się w USA obniżki stóp procentowych, to bardzo dobra wiadomość. Coraz bardziej widoczna staje się możliwość dalszych wzrostów budowanych na nadziejach na obniżki. Do faktycznego wejścia w cykl obniżania stopy (wszystko wskazuje na czerwiec) mamy trochę czasu. Co może wydarzyć się po czerwcu? Od pierwszej obniżki stóp procentowych do zaliczenia rynkowego dna na rynkach akcji mija zwykle kilka miesięcy, zaś spadki jakich doświadcza rynek akcji w trakcie obniżek stóp procentowych mogą być dość silne. Warto jednak zwrócić uwagę, że w większości z ujętych w statystyce przypadków, obniżki stóp procentowych były związane z pogarszającą się sytuacją gospodarczą. Mało jest przykładów sytuacji, w której gospodarka doświadcza tylko lekkiego spowolnienia podczas okresu obniżania stóp procentowych. W takim scenariuszu gospodarczo-monetarnym rynek akcji ma szansę nie być dotknięty konsekwencjami. Pod warunkiem jednak, że utrzymywane długo wysokie stopy procentowe nie odbiją się w pewnym momencie mocniej na gospodarce. To byłby poważny argument za zmianą trendu. W Polsce mamy wysoki wzrost płac realnych (najwyżej od 1999 roku !!!), który zaczyna przekładać się na konsumpcję. Sprzedaż detaliczna w Polsce urosła w lutym realnie, czyli po uwzględnieniu inflacji aż o 6,1 proc. To największy jej wzrost od maja 2022 roku. A mocny konsument to zwykle mocny rynek akcji. W tym otoczeniu, w dniu wygasania marcowych kontraktów, pojawił się raport Hindenburg Research dotyczący rzekomej działalności spółki czerpiącej garściami z siły konsumentów – LPP. Zostawiając sam raport na boku, gdyż od daty publikacji (15.03) był już szeroko komentowany, trudno nie pokusić się o jedną konstatację. Gdyby podobny raport (powodujący 35% spadek ceny spółki z WIG20) opublikowała krajowa instytucja i jednocześnie oficjalnie ogłosiła, że gra na spadki, to pewnie instytucje nadzorujące rynek już liczyłyby wpływy z nakładanych kar. Cieszyliśmy się z dominującego udziału zagranicznego kapitału na giełdzie, to niestety musimy się przyzwyczajać do plusów i minusów z tym związanych. Jak pokazuje przykład spółki LPP, można skrupulatnie analizować fundamentalnie spółkę (cały rynek?), można pisać heroiczne estymacje, a potem „przychodzi do kurnika lis…”. Kondycja finansowa większości polskich spółek jest zaskakująco dobra, a sezon dywidend, który zaczynamy, będzie rekordowy. Egzemplifikację warto przeprowadzić na spółce dużej, najlepiej takiej, co do której nikt nie będzie miał podejrzeń o naganianie. Chcąc zaznaczyć, że spółek które mogłyby stanowić podobny doskonały przykład jest dużo – wybieram PZU S.A. Zysk spółki, wzrósł z 1,6 mld zł w 2022r. do niemal 4 mld zł w 2023r. O ile założenia polityki dywidendowej na rok 2024 są bardziej rygorystyczne dla banków, o tyle w przypadku ubezpieczycieli są one nieco łagodniejsze. Zgodnie z najnowszą rekomendacją KNF, firmy ubezpieczeniowe mogą wypłacić dywidendę w wysokości do 100 proc. z zysku za rok 2023 pod warunkiem, że ich współczynnik wypłacalności pozostanie powyżej 175 proc. dla ubezpieczeń na życie oraz 150 proc. dla ubezpieczeń majątkowych i wypadkowych. Współczynnik wypłacalności PZU na koniec I półrocza 2023 r. wynosił 227 proc. Reasumują dywidenda z PZU zapowiada się arcyciekawie. Można spodziewać się dywidendy na poziomie 5 zł, na którą to kwotę składa się 1 zł z zysku za 2022 r. oraz 4zł (80 proc. z zysku za 2023 r.). Dawałoby to stopę dywidendy przekraczającą 10 proc. Prawdopodobnie będzie to najwyższy wskaźnik w branży ubezpieczeniowej w całej Europie Środkowo-Wschodniej. I niech to będzie argument i przykład dla tych którzy utyskują nad kondycją finansową polskich spółek.

OBLIGACJE

Federalny Komitet Otwartego Rynku nie zaskoczył w marcu nikogo i po raz kolejny utrzymał stopy procentowe bez zmian. Nadal też większość członków FOMC optuje za trzema 25-punkowymi obniżkami w dalszej części 2024 roku. Wejście w cykl nastąpi najprawdopodobniej w czerwcu. Mediana projekcji zakłada, że na koniec roku zobaczymy stopy procentowe na poziomie 4,6%, a więc o blisko 80 pb. poniżej stanu obecnego. Z kolei rok 2025 ma przynieść cięcia rzędu 70 pb. i spadek do 3,9%. W roku 2026 stopy procentowe w USA miałyby spaść do 3,1% (czyli o kolejne 80 pb.) i znaleźć się powyżej poziomu neutralnego ocenianego obecnie na 2,6%. Od czerwca 2022 roku prowadzony jest program „ilościowego zacieśniania” (QT) polityki monetarnej w USA. W ramach QT od września Fed redukuje swoją sumę bilansową w tempie 95 mld USD miesięcznie, zmniejszając w ten sposób nadmierne rezerwy bankowe i efektywnie „odsysając” dolary z rynku finansowego. Łącznie Rezerwa Federalna zredukowała swoje aktywa o ponad 1,4 biliona dolarów po tym, jak w latach 2020-22 „dodrukowała” blisko 5 bilionów USD. Następne posiedzenie Federalnego Komitetu Otwartego Rynku zaplanowane jest na 30 kwietnia i 1 maja. Rynek nie spodziewa się po nim zmian poziomu stóp procentowych. W tej sytuacji, dług amerykański pozostaje atrakcyjny w długiej perspektywie, jednocześnie trudno przypuszczać, żeby hossa na amerykańskich obligacjach miała wystąpić w perspektywie miesiąca. Na krajowym rynku, aż osiem różnych zarzutów przygotowali posłowie koalicji rządzącej wobec prezesa NBP Adama Glapińskiego, którego chcą odwołać ze stanowiska za pomocą Trybunału Stanu. Zarzuty dotyczą, zaczynając od najbardziej kuriozalnych: organizowania skupu obligacji w czasie pandemii bez zgody Rady Polityki Pieniężnej, prowadzenia interwencji walutowych, osłabiania złotego obniżkami stóp procentowych, utrudniania pracy członkom zarządu banku i RPP, wprowadzenia rządu w błąd w kwestii zysku za 2023 rok, nieprawidłowo wypłacanych premii, publicznego zaangażowania się w agitację polityczną w kampanii wyborczej. Część tych zarzutów jest absurdalna, za to dwa ostatnie wyglądają mocno. Do grupy zarzutów niepoważnych można zaliczyć wszystkie te, które dotyczą faktycznie prowadzonej polityki pieniężnej, ponieważ po pierwsze nawet gdyby dziś uznać, że niektóre decyzje były błędne, to w momencie ich podejmowania nie było tego wiadomo, a po drugie BANK CENTRALNY jest z definicji niezależny, a więc nie można mu potem stawiać zarzutów dotyczących prowadzonej polityki. Bank centralny ma prawo podejmować decyzje uznawane potem za błędne i jest to legalne. Zdecydowanie najbardziej kuriozalny jest zarzut pierwszy, dotyczący organizowania skupu obligacji z rynku w czasie pandemii. Możliwość skupu obligacje z rynku wtórnego jest ważnym instrumentem, z którego czasami korzystają banki centralne na całym świecie. Gdyby w trakcie postępowania w sprawie prezesa Glapińskiego, okazałoby się, że w Polsce jest to nielegalne, wtedy rynek finansowy musiałby uwzględnić ten fakt, uznać go za dodatkowe ryzyko na polskim rynku i zareagować w sposób negatywny. Oprócz z jednej strony wysokich stóp, z orientalnymi pomysłami ich podnoszenia (prof. Tyrowicz, prof. Masłowska), dochodzi dla obligacji skarbowych jeszcze to ryzyko.

SUROWCE

Mniej więcej od 2009 roku, czyli od momentu uruchomienia przez amerykański bank centralny programu luzowania ilościowego (QE), banki centralne na całym świecie stały się nabywcami netto aktywa jakim jest złoto. Od tego czasu w każdym roku saldo zakupów było dodatnie, zaś ostatnie dwa lata są rekordowe. W ostatnim roku zaś, kwartał w kwartał banki centralne biją rekordy tworzenia rezerw deponowanych w złocie. Nawet jeśli popełniają gigantyczny błąd (w co trudno uwierzyć), to stały popyt ma szansę utrzymać złoto na rekordowych poziomach. Jak zwykle gdy przy jakimś aktywie pojawia się skrót „ATH” (all time high), trudno wskazać poziomy na które cena złota może zawędrować. Ponieważ mamy Święta Wielkanocne, a zatem okres rozpasanej, często bogatej w czekoladę diety – przyjrzyjmy się cenom… kakao. Po słabych zbiorach w Afryce Zachodniej spowodowanych niekorzystną pogodą i chorobami upraw ceny tego surowca poszły w marcu w górę na giełdzie towarowej w Nowym Jorku o ponad 50 proc (!). Od początku roku wzrost ceny to poziom… NVIDI czyli ponad 100% a dwuletnia stopa zwrotu przekracza 230%… Ceny brązowego puchu znalazły się blisko poziomu 10 tys. dolarów za tonę, sprawiając, że stało się ono droższe niż miedź. Zanim ceny zostaną kontrybuowane w wyroby, warto kupić mały zapasik czekolady, żeby było fit – gorzkiej z 80% udziałem kakao…

WALUTY

Na rynku walutowym mieliśmy dwie historyczne decyzje. Szwajcarzy zaskoczyli rynek finansowy, bo postanowili wyjść przed szereg i obniżyć stopy procentowe, nie czekając na podobny ruch choćby ze strony Europejskiego Banku Centralnego. W efekcie frank szwajcarski zareagował wyraźnym osłabieniem. Na naszym rynku frank potaniał i na chwilę zszedł nawet poniżej poziomu 4,40 zł. Był wtedy najtańszy od czerwca 2022 roku. W relacji do euro frank jest najtańszy od lipca ubiegłego roku. Z nowych prognoz szwajcarskiego banku centralnego wynika, że inflacja w najbliższych dwóch latach ani razu nie wyjdzie ponad poziom 1,5 proc. rocznie i będzie cały czas utrzymywać się w okolicach 1 proc. To właśnie pozwala przypuszczać, że bank będzie mógł kontynuować obniżki na swoich kolejnych posiedzeniach, które odbywają się co trzy miesiące. Z kolei Japończycy podjęli historyczną decyzję o podwyżce stóp procentowych. Bank Japonii (BOJ) podniósł główną stopę procentową z minus 0,1 proc. do przedziału 0-0,1 proc. To pierwsza podwyżka od 2007 roku i zakończenie ery ujemnych stóp, które obowiązywały w Japonii jako ostatnim kraju na świecie. Jest to kraj w którym stopy procentowe nie były podnoszone od… 15 lat. Reakcja jednak rynku jest kompletnie mijająca się z arkanami makroekonomii. Otóż… japońska waluta straciła względem amerykańskiej, osiągając w szczycie osłabienia poziom 151,97 jenów za dolara. Taka wycena była najniższą od blisko 34 lat!!! Przedstawiciele tamtejszego banku centralnego oraz ministerstwa finansów zapowiedzieli, że nie wykluczają interwencji na rynku walutowym, która ma zatrzymać dalszą przecenę jena. Złoty po ustanowieniu w środku marca rocznego maksimum do EURO (4,28), w końcówce miesiąca wrócił nad poziom 4,31 (Trybunał Stanu dla AG – jako przemyślana strategia rządu osłabiająca złotego i pomagająca eksporterom i PKB…?). Jeśli zachodnie pieniądze nie będą przykładać zbytniej wagi do tego opisanego przy obligacjach ryzyka, to dalej złoty powinien się umacniać, a wiodącym argumentem pozostaje dysparytet stóp (wysokie w Polsce, obniżające się lub będące się obniżać prawie wszędzie na świecie).

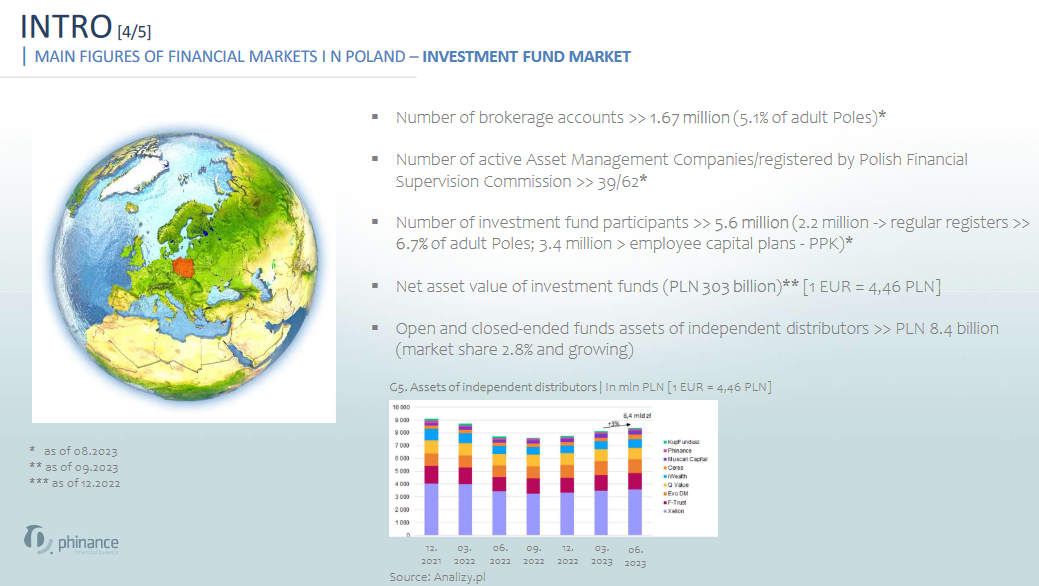

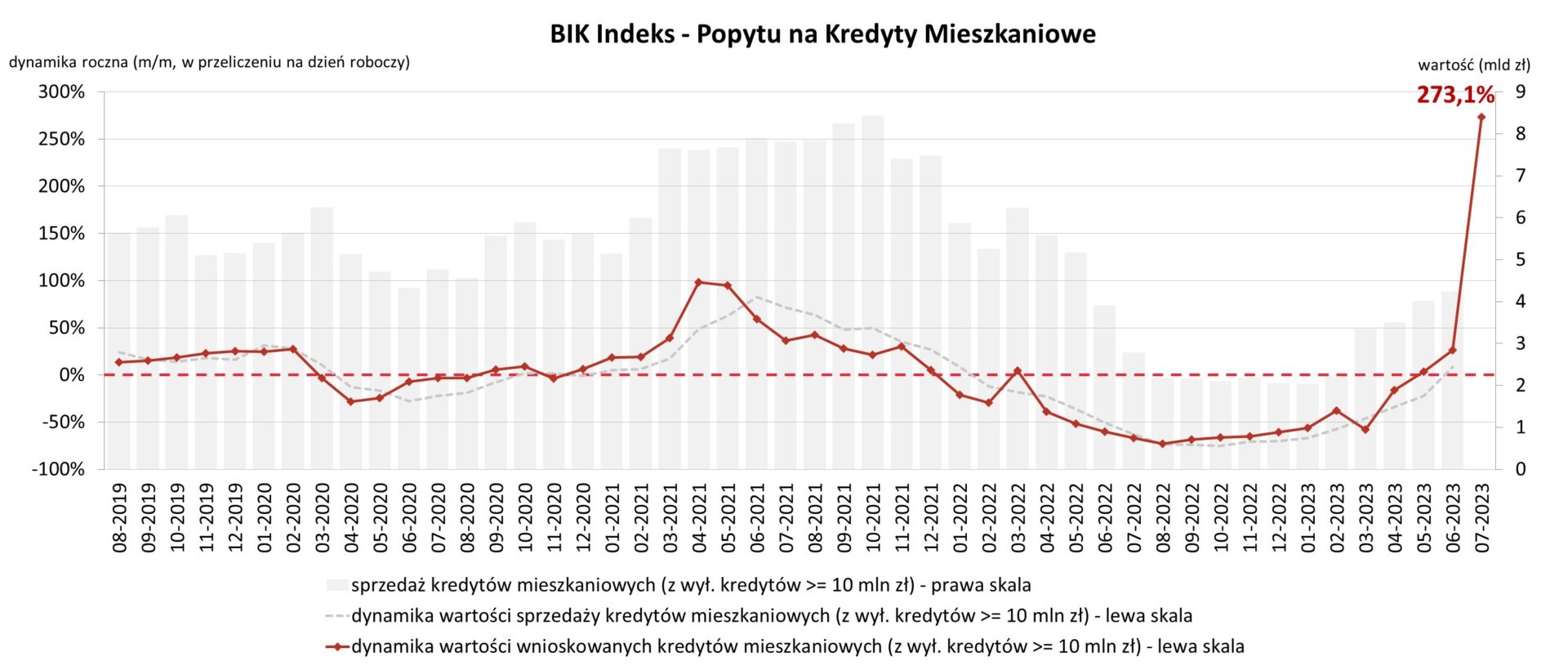

Warunki kredytu Mieszkanie na start

Program Mieszkanie na start polega na dopłatach do rat kredytu. Ich wysokość ma być zależna od wielkości gospodarstwa domowego i naliczana do ustalonego poziomu kapitału. Program nie zakłada limitu wysokości kredytu, a dotacje mają obowiązywać przez 10 lat.

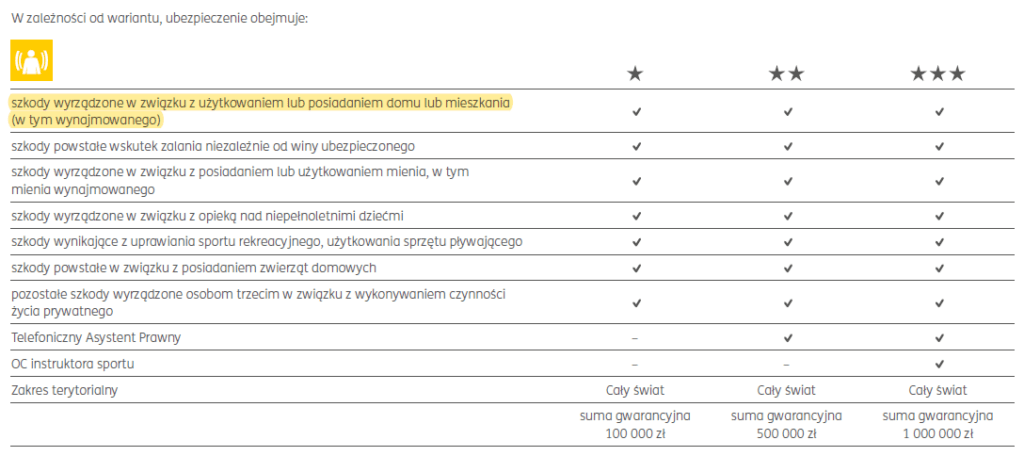

Środki będzie można przeznaczyć na:

- zakup mieszkania albo domu jednorodzinnego z rynku pierwotnego lub wtórnego;

- budowę domu;

- wpłatę udziału w Społecznej Inicjatywie Mieszkaniowej (SIM) albo w Towarzystwie Budownictwa Społecznego (TBS) lub wkładu w spółdzielni mieszkaniowej (kredyt konsumpcyjny).

Warunkami uzyskania preferencyjnego kredytu mają być: kryterium dochodowe oparte o próg podatkowy w zależności od liczby osób w gospodarstwie domowym, brak praw do nieruchomości oraz kryterium wieku obowiązujące wyłącznie singli.

Dla kogo jest kredyt Mieszkania na Start?

Beneficjentami programu wg wstępnych założeń mogą zostać:

- single, którzy nie ukończyli w dniu podpisania umowy 35 lat;

- osoby, które mają co najmniej jedno dziecko (bez limitu wieku);

- osoby, które nie miały i nie mają własnego mieszkania albo domu jednorodzinnego, chyba że:

- nieruchomość stanowi spadek albo darowiznę, a udział w prawie do niej jest nie wyższy niż 50 proc. (w przypadku pary udziały nie mogą przekroczyć łącznie 50 proc., czyli oboje mogą mieć np. po 25 proc.);

- nieruchomość stanowi spadek albo darowiznę, a udział w prawie do niej jest nie wyższy niż 50 proc. (w przypadku pary udziały nie mogą przekroczyć łącznie 50 proc., czyli oboje mogą mieć np. po 25 proc.);

- rodziny mające prawo własności do jednego mieszkania, pod warunkiem że w gospodarstwie jest co najmniej trójka dzieci.

W przypadku, kiedy kredyt chce zaciągnąć para, to projekt zakłada wymóg kupna danej nieruchomości przez oboje kredytobiorców na zasadach współwłasności (łącznej albo ułamkowej) po 50 proc. Mechanizm ma uniemożliwić sztuczne dołączanie kolejnych osób do umowy kredytowej, celem podwyższenia zdolności kredytowej, i tym samym uzyskania lepszych warunków dopłat.

Kryterium dochodowe

W projekcie Mieszkanie na start, limit dochodów oparty jest o próg podatkowy oraz liczbę członków gospodarstwa domowego. Wynosi on miesięcznie:

- 10 tys. zł brutto dla singla;

- 18 tys. zł brutto dla dwuosobowego gospodarstwa domowego;

- 23 tys. zł brutto dla trzyosobowego gospodarstwa;

- 28 tys. zł brutto dla czteroosobowego gospodarstwa;

- 33 tys. zł brutto dla pięcioosobowego albo większego gospodarstwa domowego.

Co ważne, przekroczenie limitu nie skutkuje wykluczeniem z programu, ale powoduje zmniejszenie dopłat. Projekt zakłada, że za każdą złotówkę ponad określony próg dopłata byłaby pomniejszana o:

- 50 groszy w przypadku singla;

- 25 groszy dla pozostałych kredytobiorców.

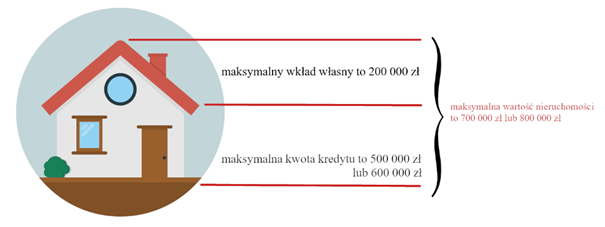

Wysokość kredytu a dopłaty

Wprawdzie program Mieszkanie na start nie zakłada limitu wysokości kredytu hipotecznego, to jednak dopłaty będą naliczane tylko do określonej kwoty kapitału. Ta z kolei zależy od wielkości gospodarstwa domowego.

| Liczba osób w gospodarstwie domowym | Kwota kredytu, do której przysługiwałaby dopłata |

| 1 | 200 tys. zł |

| 2 | 400 tys. zł |

| 3 | 450 tys. zł |

| 4 | 500 tys. zł |

| 5 | 600 tys. zł |

| +1 | +100 tys. zł za każdą osobę |

Oznacza to, że jeśli singiel albo para uzyska kredyt mieszkaniowy przykładowo na 500 tys. zł, to dopłaty będą przysługiwać tylko do przewidzianego dla nich progu, czyli adekwatnie do 200 tys. zł i 400 tys. Pozostała wartość kapitału będzie oprocentowana zgodnie z warunkami zawartymi w umowie z bankiem.

W związku z tym, że ceny w dużych aglomeracjach znacznie odbiegają od średniej krajowej, aby zwiększyć atrakcyjność kredytu Mieszkanie na start, zdecydowano się na podwyższenie limitów dla miast wojewódzkich, w których ogłoszona przez wojewodę wartość odtworzeniowa metra kw. lokalu mieszkalnego będzie znacznie wyższa niż średnia.

Mają obowiązywać dwa progi:

- dla miast, w których wartość odtworzeniowa metra kw. lokalu mieszkalnego będzie o co najmniej 15% wyższa, limity zostaną zwiększane o minimum 10%;

- dla miast, w których cena metra będzie wyższa o co najmniej 30%, kwoty bazowe dopłat będą wyższe o 20%.

Co więcej, projekt zakłada, że jeśli w trakcie trwania umowy, jeden z kredytobiorców zrezygnuje, dopłata zostanie ponownie przeliczona i zmniejszona odpowiednio do nowej wielkości gospodarstwa domowego. Oczywiście, pod warunkiem że pozostały kredytobiorca wykaże zdolność kredytową.

Oprocentowanie kredytu

Dopłaty w ramach programu Mieszkanie na start mają obniżać oprocentowanie. Ich wysokość także zależy od wielkości gospodarstwa domowego. Oprocentowanie preferencyjnego kredytu po dofinansowaniu ma wynosić:

- 1,5% dla singli i dwuosobowego gospodarstwa domowego;

- 1% dla trzyosobowego gospodarstwa domowego;

- 0,5% dla czteroosobowego gospodarstwa domowego;

- 0% dla pięcioosobowego i większego gospodarstwa domowego.

Zerowe oprocentowanie ma obowiązywać również w przypadku kredytów konsumenckich udzielanych na pokrycie kosztów partycypacji w SIM/TBS albo wkładu mieszkaniowego w spółdzielni mieszkaniowej.

Mieszkanie na start – zalety i wady programu

Mieszkanie na start obecnie jest w końcowej fazie konsultacji i już teraz przedstawiciele Ministerstwa Rozwoju i Technologii mówią, że będzie w projekcie wiele zmian. Niemniej jednak można założyć, że nie zmieni się główny cel programu, czyli wsparcie przede wszystkim licznych gospodarstw domowych.

Rodziny 2 plus 3 mogą liczyć na zerowe oprocentowanie przez 10 lat, wyższe limity dochodu i dopłat. Dla nich jest to duża szansa na zamianę mieszkania na większe albo nawet zakup domu.

Zaletami programu są także brak limitu wieku (z wyjątkiem singli) oraz sumy kredytu. Atutem jest także to, przekroczenie progu dochodu nie wyklucza z programu, a tylko obniża sumę dopłat. Co więcej, jego beneficjentami mogą być pary, bez względu na łączący ich stosunek prawny.

Na razie za największą wadę projektu można uznać dość niskie kwoty kapitału kredytu do których mają obowiązywać dopłaty. Singlowi ciężko będzie znaleźć mieszkanie za 200 tys. zł. Oczywiście, jeśli wykaże zdolność kredytową, może zaciągnąć zobowiązanie na wyższą, kwotę, jednak wtedy część kredytu ponad limit będzie oprocentowana na standardowych warunkach.

Rządowy program Mieszkanie na start jest w końcowej fazie konsultacji. Program zakłada dopłaty do rat, które pozwolą na obniżenie oprocentowania nawet do 0% dla rodzin wielodzietnych. Wstępnymi warunkami uczestnictwa są brak praw własności do nieruchomości oraz limit dochodowy oparty na progu podatkowym. Jak wysokie mają być dopłaty? Przeczytaj, na co możesz liczyć.

Na runku akcji, po ogłoszeniu wyników spółki INVIDIA, widać wyraźny optymizm. Za to obligacje surowce trzymają się na równym poziomie. A co z rynkiem walut? Czy pieniądze, które już za chwilę mają popłynąć szerokim strumieniem z KPO wpłyną na kurs złotego?

AKCJE