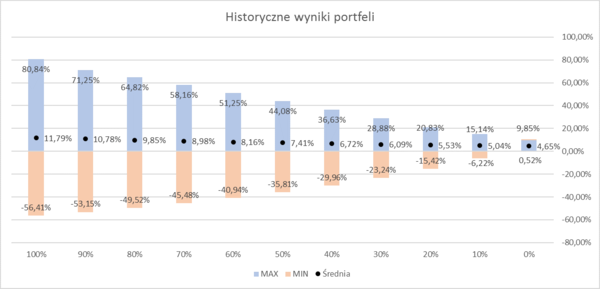

Fundusze inwestycyjne nie są grupą jednorodną, a poszczególne klasy funduszy znacznie odbiegają od siebie pod kątem realizowanych wyników oraz ryzyka inwestycyjnego. Poniższy wykres obrazuje to ryzyko, przedstawiając maksymalną i minimalną roczną stopę zwrotu, możliwą do osiągnięcia w przypadku różnych funduszy inwestycyjnych w okresie ostatnich 15 lat. W przypadku funduszy z przewagą akcji możliwe do wypracowania stopy zwrotu były bardzo zróżnicowane. W okresie hossy - w latach 2003-2004 - inwestorzy mogli w ciągu roku podwoić zainwestowany kapitał. Niedługo później, w 2008 r., w okresie bessy spowodowanej kryzysem finansowym, uczestnicy mogli stracić nawet połowę zainwestowanych środków.

Czy oznacza to, że inwestycja w fundusz akcyjny jest propozycją tylko dla osób skłonnych ponieść wysokie ryzyko? Niekoniecznie.

Wszystko zależy od udziału funduszy akcyjnych w portfelu wszystkich aktywów inwestycyjnych inwestora.

Mieszając w odpowiedniej proporcji inwestycje między aktywami ryzykownymi a bezpiecznymi, możemy wykreować taki portfel, którego ryzyko inwestycyjne będzie dla nas akceptowalne, a oczekiwana stopa zwrotu satysfakcjonująca.

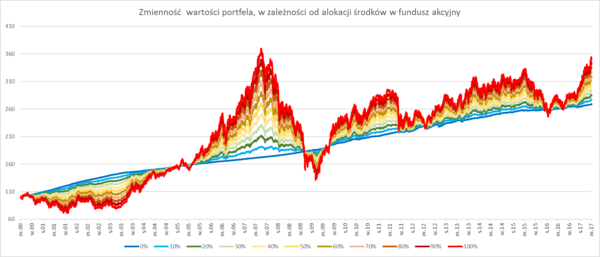

Za przykład weźmy dwa fundusze z oferty Phinance. Jeden to fundusz o charakterze stricte akcyjnym, drugi – fundusz pieniężny - należy do najbezpieczniejszej klasy aktywów. Następnie zmieszajmy je w jednym portfelu w różnych proporcjach, stopniowo zwiększając udział akcji, każdorazowo o 10%.

Jak można się było spodziewać, portfele z dużym udziałem akcji mają tendencję do znacząco większej zmienności (czyli naszego ryzyka inwestycyjnego) niż portfele o niewielkim zaangażowaniu w papiery udziałowe.

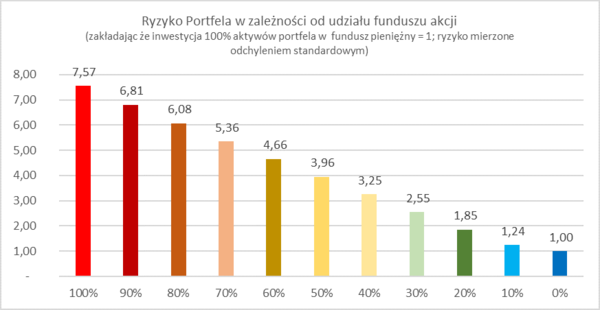

O jakiej różnicy w poziomie ryzyka mówimy?

Jeżeli przyjmiemy skalę gdzie poziomowi ryzyka portfela najbezpieczniejszego (czysto pieniężnego) przypiszemy wartość „1” okaże się że portfel czysto akcyjny jest ponad siedmiokrotnie bardziej ryzykowny. Co więcej każdorazowe zwiększanie udziału akcji w portfelu o 10% przekłada się na wzrost ryzyka portfela jako całości o 20-30%.

Sprawdźmy, jak to się przekłada na roczne stopy zwrotu, które nasze portfele generowały w ostatnich latach?

Wiedząc już, że portfel złożony wyłącznie z akcji est ponad 7 razy bardziej ryzykowny aniżeli portfel zbudowany z funduszu pieniężnego, bez trudu domyślimy się, że generuje on najwyższe rozbieżności w okresowej stopie zwrotu.

Jak wskazuje poniższy wykres, portfel czysto akcyjny na przestrzeni ostatnich 15 lat w najbardziej pozytywnym scenariuszu pozwoliłby nam zarobić w ciągu jednego roku ponad 80% procent. Niestety, w okresie ekstremalnej bessy (w czasie ostatniego kryzysu finansowego) na portfelu czysto akcyjnym zakończylibyśmy rok z połową zainwestowanego kapitału.

Z kolei portfel pieniężny miał bardzo zunifikowane stopy zwrotu. W najlepszym okresie mogliśmy liczyć na około jedną dziesiątą tego, co w czasie hossy przynosił portfel czysto akcyjny. Natomiast nawet w najczarniejszym scenariuszu nie przyniósł on straty.

Portfele zmieszane z tych dwóch klas notowały maksymalne i minimalne stopy zwrotu pomiędzy skrajnymi wartościami.

Jakie wnioski może z tego wyciągnąć potencjalny inwestor?

Powyższe wykresy wskazują, z jakimi ekstremalnymi scenariuszami musimy się mierzyć, inwestując w fundusze akcyjne. Mieszanie ich w odpowiedniej proporcji z funduszami pieniężnymi pozwoli nam skonstruować portfel o ryzyku, na jakie jesteśmy w stanie przystać.

Pierwsza kwestia, którą powinniśmy brać pod uwagę wybierając fundusz, nie musi wcale dotyczyć potencjalnego zysku, lecz raczej gotowości na ewentualny tymczasowy uszczerbek na wartości portfela inwestycyjnego bez poczucia dyskomfortu. Każdy inwestor ma ten tzw. „próg bólu” na innym poziomie i każdy musi go określić indywidualnie.

Jeżeli odporność inwestora na ryzyko jest relatywnie niska, na przykład nie jest on w stanie zaakceptować straty większej niż 5-6%, to nie powinien mieć w portfelu więcej niż około 10% akcji. Fundusze akcyjne mogą przecież stracić na wartości nawet połowę.

Z kolei jeżeli inwestor gra agresywnie, dopuszczając ryzyko utraty nawet 30% zainwestowanych środków, może on pozwolić sobie na utrzymywanie w portfelu około 40% akcji.

Powyższe założenia bazują oczywiście na historycznych stopach zwrotu. Nie ma gwarancji, że rynki nie będą zachowywać się tak samo w przyszłości.

Pomimo znikomego ryzyka powtórzenia się bessy na miarę kryzysu finansowego lat 2007-2009, tak przygotowany portfel będzie na gotowy nawet na najczarniejszy scenariusz.

Wojciech Dreżewski.

Dowiedz się, jakie fundusze inwestycyjne mamy w naszej ofercie!